온세미(ON )는 전력 반도체 시장2위. 이미지 센서1위 기업. 아날로그 반도체.

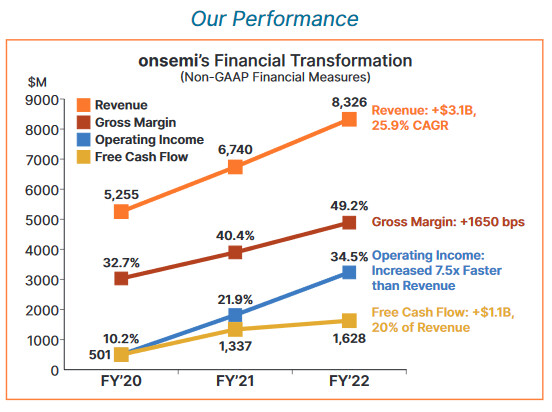

최근 2022년도 마진률 49%에 달하는데, '차량용반도체 숏티지' 등 영향도 있었다 보임(이 현상이 일시적인지 지속적일지는 고민할 부분).

[전력반도체?]

'power semiconductor' 로 불리며, 전력과 전압을 알맞게 변환.

자동차 1대당 반도체 요구량이 200에서 2,000(개)으로 늘어나는 현황. (자동차 완성업체가 부품수직계열화 성공시, 반도체 총수요가 예상보다 줄어들 리스크 있다 판단됨)

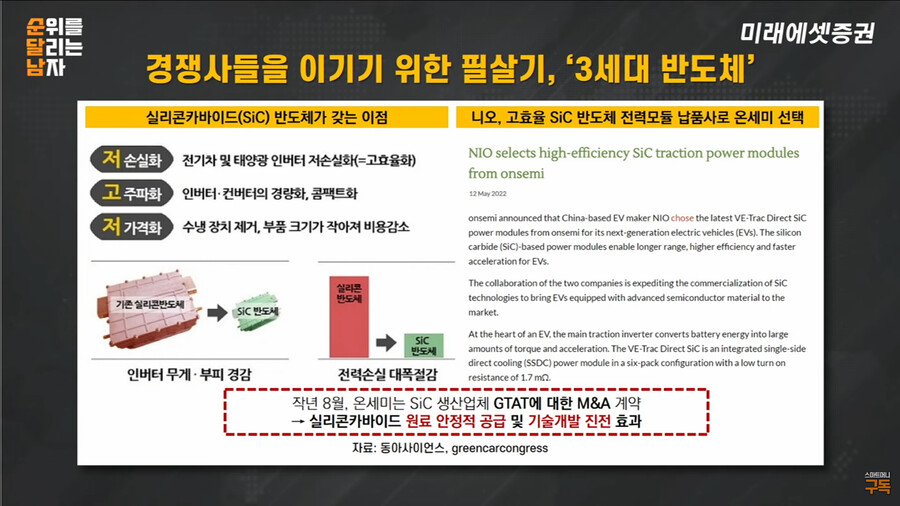

"SIC반도체 수직계열화"를 마친 경쟁사는 infineon(인피니온/독일), Texas Instruments(텍사스인스트루먼트), ST마이크로 등

[이미지센서?]

자율주행에 쓰이는 카메라 라고 생각하면 편함.

온세미, 시장 60% 점유.

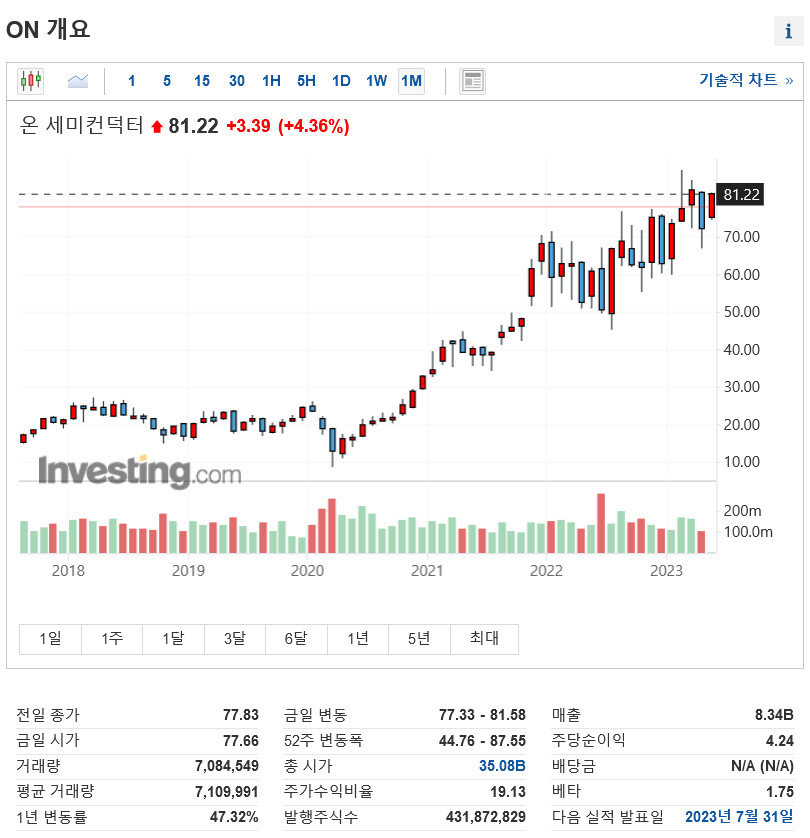

2022.7.기준 영상. 이때는 per10까지 내려왔었다고.

온세미IR사이트 경로 : https://investor.onsemi.com/financials

상기 경로 중 2022 연간 보고서 : https://investor.onsemi.com/static-files/3334ffe5-579e-429f-95ea-d56116dd91ca

2021 애널리스트데이 PPT 이미지 자료 : https://investor.onsemi.com/static-files/4b3f84bf-4f4a-4e8e-aa38-2ee904f537c7

[Annual Reports, 2022]

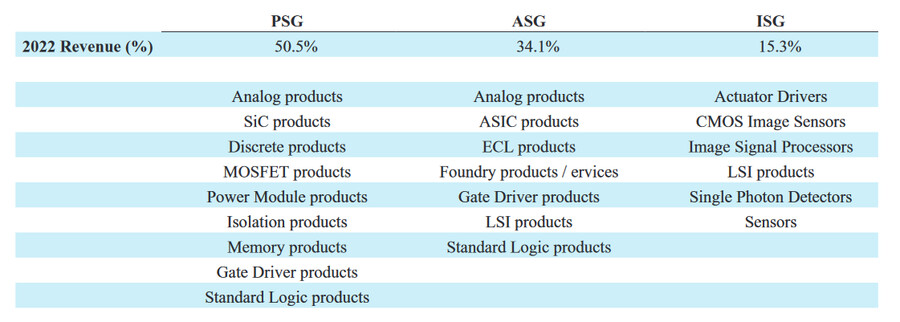

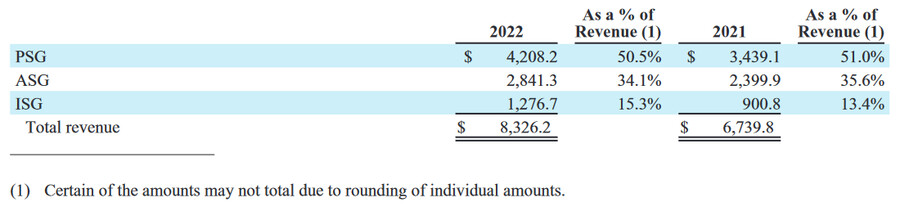

2021년 12월 31일 기준으로 우리는 다음 세 가지 운영 및 보고 부문으로 구성되었습니다.

전력 솔루션 그룹('PSG': Power Solutions Group) / 50.5%

고급 솔루션 그룹('ASG': Advanced Solutions Group) / 34.1%

지능형 감지 그룹('ISG': Intelligent Sensing Group) / 15.3%

PSG

PSG는 다양한 애플리케이션을 수행하는 다양한 아날로그, 개별, 모듈 및 집적 반도체 제품을 제공합니다.

전력 스위칭, 전력 변환, 신호 컨디셔닝, 회로 보호, 신호 증폭 및 전압을 포함한 기능 규제 기능.

최종 사용자 시장에서 성장을 주도하는 추세는 주로 더 높은 전력 효율성과 전력입니다.

전력 애플리케이션의 밀도, 더 큰 기능에 대한 요구, 모든 통신에서 더 빠른 데이터 전송 속도.

기존 볼트 전기 인프라의 고도화, EV/HEV 형태의 파워트레인 전기화, 더 높은 트렌치 전력 효율적인 패키지의 손실을 낮추고 커패시턴스 및 통합 신호 컨디셔닝 제품을 낮출 수 있는 밀도 더 빠른 데이터 전송 속도를 지원하면 고전력 반도체 솔루션의 사용이 크게 증가합니다.

최근 증가 SiC 및 IGBT를 포함한 WBG MOSFET 및 다이오드 사용에서 반도체 제품의 사용을 더욱 확대하고 있습니다.

ASG

ASG는 아날로그, 혼합 신호, 고급 로직, ASSP 및 ASIC, RF 및 통합 전원 솔루션을 설계 및 개발합니다.

다양한 최종 시장의 광범위한 최종 사용자 기반. 당사의 제품 솔루션은 업계 최고의 활성 모드 및 대기 모드를 지원합니다.

이제 전 세계 규제 기관에서 요구하는 효율성. 또한 ASG는 신뢰할 수 있는 파운드리 및 설계를 제공합니다.

광범위한 제조, IC 설계, 패키징 및 실리콘을 활용하는 정부 고객을 위한 서비스 고객에게 턴키 솔루션을 제공하는 기술 제공.

ISG

ISG는 SiPM 및 SPAD를 포함한 CMOS 이미지 센서, 이미지 신호 프로세서, 단일 광자 검출기를 설계 및 개발합니다.

다양한 분야의 광범위한 최종 사용자 기반을 위한 자동 초점 및 이미지 안정화를 위한 액추에이터 드라이버뿐만 아니라 어레이 최종 시장.

당사의 광범위한 제품 제공은 뛰어난 픽셀 성능, 센서 기능 및 카메라를 제공합니다.

고품질의 시각적 이미지, 특히 자동차 및 공장 자동화와 AI로 구동되는 애플리케이션에서 활용.

고객.

우리는 우리의 제품을 '총판'과 '직거래 고객'들에게 판매합니다

다양한 최종 시장에서 다양한 최종 제품에 궁극적으로 사용할 수 있습니다.

일반적으로 당사는 주요 고객과 장기적인 관계를 유지해 왔으며 영업 계약은 갱신 가능합니다

정기적으로 그리고 지불, 배송, 보증 및 공급과 관련된 특정 조건을 포함합니다.

2022년 동안, 우리는 일반적으로 최소를 포함하는 특정 전략적 최종 공급업체와 다수의 장기 공급 계약을 체결했습니다

구매 약속. 우리의 표준 약관에 따라, 우리의 계약 중 일부는 다음과 같은 조항을 가지고 있습니다.

어느 한쪽의 편의를 위해 언제든지 해지할 수 있습니다.

우리는 일반적으로 고객들에게 판매되는 제품들이 선적 시, 당사의 출하승인을 받은 무결점 품목 보증(게런티)은, 배송일로부터 2년간 연장됩니다(이미지 센서 제품 예외 : 배송일로부터 1년간 보증)

서면으로 달리 합의된 경우를 제외하고는, 표준 제품의 경우 발송 120일 전에 페널티 없이 주문을 취소할 수 있습니다

맞춤형 제품의 경우, 선적 전에 당사에 발생한 실비용을 지불한다면 취소 가능합니다.

도매총판(Distributors)

총판에 대한 매출은 2022년 매출의 약 58%, 2021년 매출의 64%, 60%를 차지했습니다

2020년의 수익. 한 디스트리뷰터의 매출이 해당 연도 총 매출의 약 12%를 차지했습니다

2022년 12월 31일에 종료되었습니다. 당사의 유통업체는 계약 제조업체, OEM 등에 당사의 제품을 재판매합니다.

직거래 고객(Direct Customers)

직접 고객에 대한 매출은 2022년 매출의 약 42%, 2021년 매출의 36%, 40%를 차지했습니다

2020년 우리의 수익. 특정 시장에서 중요한 대규모 다국적 기업 및 선별된 지역 OEM이 NAT의 핵심을 형성합니다

이러한 고객들은 판매 후에 다음 사항에 따른 것이 아닌 우리의 제품을 반품할 권리가 없습니다

당사의 보증.

고객과의 계약에 대한 자세한 내용은 "시장", "리소스" 및 "위험 요인-추세, 본 양식 10-K 및 주 2의 다른 부분에 포함된 "우리 사업과 관련된 위험 및 불확실성": "중대한 회계" 감사된 연결 재무제표의 주석에 포함된 "수익 인식"이라는 제목의 정책" 등 10-K 폼을 참조 하세요.

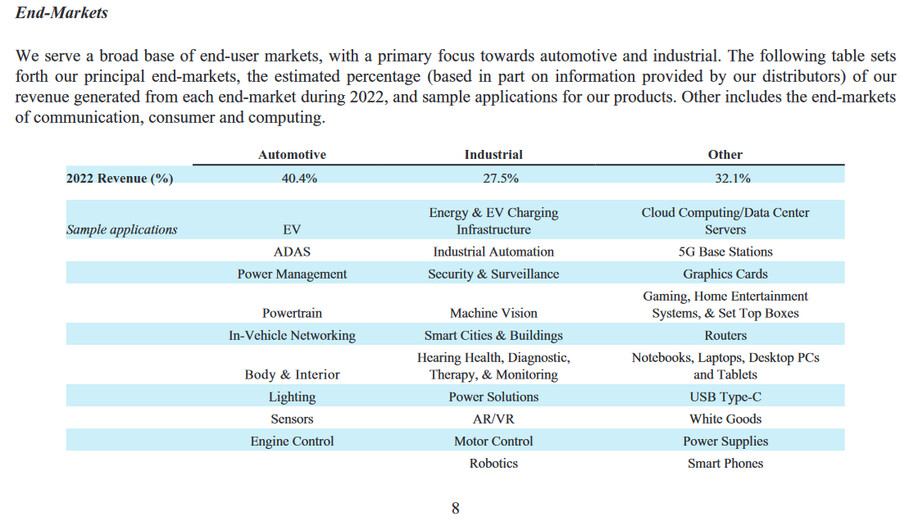

자동차산업 수요 40.4%

산업 및 기타 수요 27.5% + 32.1%

경쟁

우리는 국제적인 주요 반도체 회사들뿐만 아니라 중소기업들로부터도 상당한 경쟁에 직면해 있습니다.

특정 시장의 틈새. 일부 구성 요소에는 기능이 포함되어 있기 때문에 경우에 따라 더 많은 기능이 통합될 수 있습니다

복잡한 IC, 우리는 또한 IC, ASIC 및 완전 맞춤형 IC의 제조업체들뿐만 아니라 고객들로부터 경쟁에 직면해 있습니다

자체 IC 제품을 개발합니다.

"위험 요인" 참조—비즈니스 관련 동향, 리스크 및 불확실성" 포함. 이 양식 10-K의 다른 곳에서 추가 정보를 확인할 수 있습니다.

일부 경쟁업체는 개발, 엔지니어링, 제조, 제조를 추구할 수 있는 더 큰 재정 및 기타 자원을 보유하고 있습니다.

그들의 제품의 마케팅과 유통 그리고 일반적으로 불리한 경제 또는 시장에 견딜 수 있는 더 나은 위치에 있을 수 있습니다.

조건들. 반도체 산업은 다음과 같은 중요한 통합을 경험했으며 앞으로도 계속 경험할 수 있습니다.

기업과 고객 간의 수직적 통합.

아래는 경쟁 관련하여, 당사 3개부문 운영에 미치는 영향에 대해 설명합니다

PSG

당사의 경쟁력에는 첨단 제조 기술, 마이크로 및 모듈 패키징의 핵심 역량이 포함됩니다

전문성, 폭넓은 제품군 및 IP 포트폴리오, 고품질의 비용 효율적인 제조, 공급망 관리 능력은, 고객에게 공급을 보장합니다.

지속적인 혁신, 우리 핵심 능력 '전력 밀도와 전력 효율성을 차별화하는 고객을 위한 반도체 솔루션'은 우리가 시장을 움직이는 주요 특징 입니다.

당사의 이산, 모듈 및 통합 반도체 제품에서 경쟁의 주요 방법은 신제품을 사용하는 것입니다

혁신을 패키지화하여 기존 제품보다 성능을 향상시킬 수 있습니다. 특히 중요한 것은 우리의 지능(intelligent)입니다

실리콘 및 SiC 광대역 갭 기술을 기반으로 하는 전력 기술을 설계, 제조 및 제공하는 데 사용합니다

베어 다이, 패키징된 개별 솔루션 또는 전원 모듈 솔루션인 고객. 전력 기술 외에도, 우리는

당사의 집적 회로, 신호 및 보호 기술이 경쟁사에 비해 상당한 성능 이점을 가지고 있다고 믿습니다.

PSG의 주요 경쟁사는 다음과 같습니다:

인피니언 테크놀로지 AG("인피니언"), ST마이크로일렉트로닉스 N.V.("ST마이크로일렉트로닉스"),울프스피드, 텍사스 인스트루먼츠 주식회사("TI") 및 넥스페리아 BV.

ASG

ASG는 주로 설계 경험, 제조 능력, IP의 깊이와 품질, 고객 서비스 능력에 대해 경쟁합니다

설계 단계부터 완성된 제품의 배송, 설계 주기의 길이, 기술 지원의 수명 및

영업 및 기술 지원 인력의 경험. 위와 같은 기반에 대한 우리의 경쟁적 지위는 다음과 같이 향상됩니다

주요 직거래 고객들과의 오랜 관계.

우리의 성공적인 경쟁력은 내부 및 외부 변수에 달려 있습니다.

이러한 변수에는 다음이 포함되지만 이에 제한되지는 않습니다,

새로운 제품과 기술, 제품 성능과 품질, 제조를 개발할 수 있는 적시성, 공급의 수율 및 가용성, 고객 서비스, 가격, 산업 동향 및 일반 경제 동향.

ASG의 제품 및 솔루션에는 확실한 경쟁자로 다음이 포함됩니다:

인피니온, NXP 반도체 N.V.("NXP"), ST마이크로일렉트로닉스 및 TI.

ISG

ISG는 심층적인 기술 지식과 고객과의 긴밀한 관계를 통해 경쟁사와 차별화됩니다

인간 및 기계 비전 애플리케이션 모두에 대한 첨단 에지 감지 성능. ISG는 상당한 이미징 경험과

CMOS 액티브 픽셀 센서를 상용화하고 많은 시장에 CMOS 기술을 도입한 최초의 기업 중 하나입니다.

ISG는 이러한 전문 지식을 활용하여 자동차 및 산업 애플리케이션의 시장 선도적인 위치를 차지하고 있으며, 이를 통해

기술 및 최종 사용자 애플리케이션에 대한 지식을 제공하여 고객이 혁신적인 감지 솔루션을 개발할 수 있도록 지원

다양한 최종 사용자 요구사항.

특정 ISG 제품 및 솔루션의 경쟁사는 다음과 같습니다:

소니 반도체 제조 주식회사, 삼성, 일렉트로닉스 주식회사와 옴니비전 테크놀로지 주식회사.

주문잔고(Back Log)

우리의 판매는 주로 배송 52주 전까지 예약된 주문에 따라 이루어집니다.

일반적으로 가격과 수량은 예약 시에 고정됩니다. 지정된 날짜의 백로그는 기존 주문과 예상 수요로 구성됩니다

현재 또는 미래 기간에 선적이 예정된 각 경우에 당사의 고객. 백로그는 몇 가지 요인에 의해 영향을 받습니다,

제품 리드 타임에 대응하는 시장 수요, 가격 및 고객 주문 패턴을 포함합니다.

반도체 업계에서는 수주 잔량과 미결 상태의 출하 일정이 빈번하게 발생하고 있습니다.

고객 요구사항의 변화를 반영하도록 수정되었습니다. 역사적으로, 우리의 밀린 일의 상당 부분은 취소할 수 있었지만,

우리의 장기적인 공급 계약에 따른 최소 구매 약속의 대상이 되는 주문을 포함한 현재 계약, 별도의 합의가 없는 한 취소의 대상이 되지 않습니다.

자원.

원재료

우리의 제조 공정은 실리콘 웨이퍼, SiC 웨이퍼, 라미네이트 기판, 금, 구리, 를 포함한 많은 원료를 사용합니다,

납 프레임, 주형 화합물, 세라믹 패키지 및 다양한 화학 물질 및 가스 및 기타 생산 공급품

우리의 제조 공정. 우리는 공급업체로부터 시기적절하고 계획적인 방식으로 원료와 공급품을 확보하고자 합니다

제조 주기가 고객의 요구에 맞춰 조정될 수 있도록 지원합니다.

그러나 공급업체는 발주에서 배달까지의 시간(lead time)을 연장할 수 있습니다

시간, 용량 제약 또는 통제할 수 없는 기타 요인으로 인해 공급을 제한하거나 가격이 인상될 여지가 있습니다

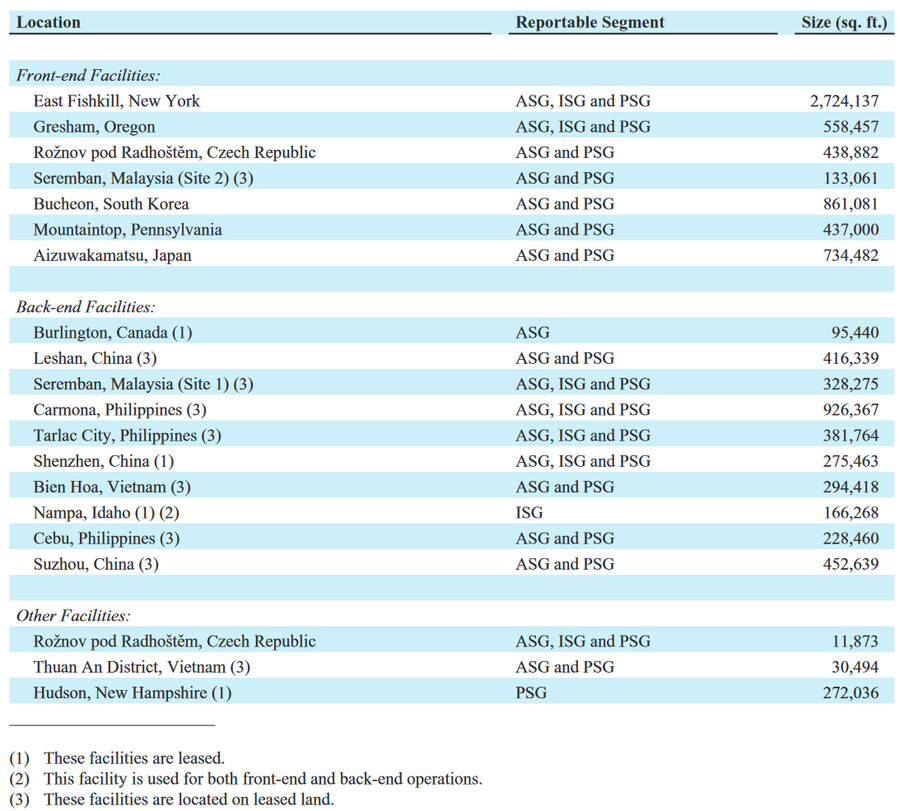

제조 및 설계 운영

우리의 모든 제조 시설은 우리에 의해 완전히 소유되고 운영되나,

Leshan-Phoenix Semiconductor Company Limited 소유의 중국 Leshan에 위치한 우리의 조립 및 테스트 운영 시설은 제외 입니다.

우리가 미지급 지분의 80%를 소유하고 있는 합작 벤처 회사(조인트벤처 / "Leshan")는 우리 재무제표에 재무 및 운영 결과가 통합되었습니다.

당사와 Leshan Radio의 합작법인 계약에 따라 합작법인의 각 주주가 Leshan 이사회에 생산능력 요청을 합니다. 각 요청은 구매 약속을 나타냅니다,

단, 주주는 약속 이행 대신 미사용 용량과 관련된 비용(일반적으로 용량의 고정 비용과 동일)을 지불하기로 선택할 수 있습니다.

우리는 Leshan의 생산 능력의 80%를 2022년, 2021년, 2020년에 각각 생산-구매했습니다.

현재 2023년은 Leshan의 예상 생산 능력의 약 80%를 구매하기로 약속했습니다.

당사는 주로 웨이퍼 제작과 완제품 조립 및 테스트를 위한 일부 제조 활동에 타사 계약업체를 사용합니다.

이러한 계약 제조업체와의 계약은 일반적으로 제품 요구를 예측하고 이러한 예측과 일치하는 서비스를 구매하도록 요구합니다.

어떤 경우에는 관계의 초기 단계에서 장기적인 약속이 필요합니다.

이러한 제조업체들은 2022년에 전체 제조 투입 비용의 약 43%를 차지했으며, 2021년에는 37%, 2020년에는 33%를 차지했습니다.

(주1) 이 시설은 임대됩니다.

(주2) 이 시설은 '프런트-엔드' 및 '백-엔드' 작업 모두에 사용됩니다.

(주3) 이 시설은 임대 토지에 위치합니다.

특허, 상표, 저작권 및 기타 지적 재산권

당사는 ON Semiconductor, ON, onsemi 및 다양한 제품명을 포함한 세계적인 상표로 제품을 판매하고 있습니다

그리고 로고, 그리고 미국과 국제적으로, 우리는 주로 특허, 상표, 저작권의 조합에 의존합니다,

우리의 IP를 보호하기 위한 영업 비밀, 직원 및 비공개 계약 및 라이센스 계약. 우리는 획득했거나 또는 획득했습니다

당사와 관련하여 특허 및 특허 출원을 포함한 상당한 양의 IP에 대한 라이센스 또는 하위 라이센스

그리고 우리는 수많은 미국 및 외국 특허를 발행하고, 허가하고, 보류 중입니다. 2022년 12월 31일 현재,

우리는 2023년부터 2043년까지 유효기간이 있는 특허를 보유하고 있었고, 다음 3년 동안 유효기간이 만료되는 특허는 없습니다

우리 사업에 실질적인 영향을 미칠 것으로 예상됩니다. 당사는 당사의 사업이 단일 온세미 특허에 실질적으로 의존하고 있다고 생각하지 않습니다.

우리의 정책은 적절하고 신중한 경우 IP 권한을 주장하고 다음을 획득함으로써 제품과 프로세스를 보호하는 것입니다

우리의 사업과 관련하여 사용되는 특허, 저작권 및 기타 IP 권리는 실행 가능하고 적절할 때 사용됩니다.

지적 재산권과 관련된 위험에 관한 정보는, "위험 요인 - 추세, 위험 및 불확실성 지적 재산권 관련(“Risk Factors — Trends, Risks and Uncertainties Related to Intellectual Property”)" 10-K 폼을 참조하세요.

ESG (환경, 사회, 거버넌스 이니셔티브)

온세미는 책임 있는 기업시민이 되기 위해 노력합니다.

우리는 비즈니스 관행 및 정책에서 윤리적 기준을 지지하며 지속 가능한 기업 관행과 환경, 사회 및 거버넌스 우선 순위에 대한 일관된 관심이 도움이 될 것이라고 믿습니다.

주주의 장기적 가치를 향상시킵니다.

2022년 온세미는 기후변화 정책을 확정하고 기후변화 관련 행동의 중점 영역을 강조했습니다.

온세미는운영 전반에 걸쳐 미래 세대를 위한 환경과 에너지 자원을 보호하고 존중하기 위해 노력합니다.

웨이퍼 제조, 조립, 테스트, 지원 작업 및 가치 사슬을 포함합니다. 그런 점에서 온세미는 2040년까지 순배출 제로를 달성하기 위해 노력합니다.

우리는 고객, 동료, 파트너 및 공급업체와 협력하여 인권, 노동, 환경, 건강 및 안전, 반부패, 윤리 및 관리 시스템 표준체인.

우리는 RBA(Responsible Business Alliance) 행동 강령을 적극적으로 준수합니다.

Responsible Minerals 참여에 따른 강제 노동, 노예 제도, 인신매매 및 분쟁 광물 계획.

당사의 이사회(이하 '이사회')와 경영진은 정기적으로 당사의 기업 책임 정책을 평가합니다.

비즈니스 행동 강령 및 기타 기업의 사회적 책임 정책 및 프로그램을 포함하여 효과적인

직원, 공급업체, 공급업체 및 파트너의 결과 및 준수.

인적 자원

2022년 12월 31일 현재 정규직 직원 수는 약 31,000명, 비정규직 직원 수는 약 109명입니다.

34개국에 위치한 시설의 임시 직원. 정규직 직원의 약 10.8%가 근무하고 있습니다.

미국과 캐나다에서, 유럽과 중동 국가에서 11.0%, 아시아 태평양과 일본에서 78.1%,

약 74.7%는 제조에 종사하고, 1.7%는 연구 개발에, 3.5%는 고객 서비스 또는 기타 측면에 종사합니다.

영업 및 마케팅, 기타 역할의 20.1%. 국내 임직원 약 116명(당사 직원의 약 3.6%)

미국에 기반을 둔 직원)은 단체 교섭 계약의 적용을 받습니다. 이 직원들은 모두 우리 회사에 있습니다.

펜실베이니아 주 마운틴탑 제조 시설. 일부 외국인 직원은 단체 교섭 대상입니다.

약정(예: 중국, 베트남, 일본, 체코, 벨기에) 또는 이와 유사한 약정 또는 노동자 평의회로 대표된다.

공개된 인원 정보에는 신규 입사한 정규직 약 1,050명의 추가 정보가 포함되어 있지 않습니다.

2022년 12월 31일에 완료된 EFK 인수의 일환으로 온세미와의 고용 관계가 2023년 1월 1일까지 유효하지 않습니다.

추가 정보는 10-K 및 연결 재무제표, 노트 참고 5: '인수 및 매각'을 참조하십시오.

지역별 및 전 세계적으로 직원 이직률을 모니터링합니다. 우리 직원들의 평균 근속 연수는 약 7년입니다

직원의 약 5분의 1이 10년 이상 고용되어 있습니다. 우리는 우리의 보상을 믿습니다

경력 성장 및 개발 기회와 함께 철학은 직원의 장기 재직을 촉진하고 자발적 이직을 줄입니다.

임원사항

하산 엘-코리 (Hassane El-Khoury)

2020년 12월부터 당사 근무 시작하였고, 이전에 그는 사이프레스(Cypress) 세미컨덕터 코퍼레이션에서 13년 근무하였고, 2016년 8월부터 2020년 4월까지 최고 경영자로 재직했습니다. 사이프레스에서 근무하는 동안 사업부 관리, 제품 개발, 응용프로그램 엔지니어링 및 비즈니스 개발.

그는 2021년 2월 온세미의 전무 부사장과 최고 재무 책임자 및 재무 담당자로 임명되었습니다

트렌트 씨는 여러종류의 리더쉽 역할을 역임해왔습니다,

그는 2020년 4월 인피니언에 매각될 때까지 사이프레스 CFO로 재직했습니다.

그는 샌디에이고 주립 대학교에서 경영학과 재정학 학사 학위를 받았습니다.

로스 F. 자투 (Ross F. Jatou)

ISG 내의 두 부서, 즉 자동차 감지 부서와 산업 및 소비자 솔루션 부서의 리더십을 맡았습니다.

하드웨어 엔지니어링 부사장으로 재직했습니다. 그의 경력과 경력은 제품 개발을 포함합니다,

엔지니어링 관리, 자동차 설계 품질 및 예측, 이미징 그래픽 및 시스템 인터페이스, 통신, 고성능 컴퓨팅, 자동차 및 임베디드 솔루션 분야의 전문가입니다.

사이먼 키튼 (Simon Keeton)

로버트 통 (Robert Tong)

AMI반도체 주식회사 인수를 통해 온세미에 입사한 이래 온세미 내에서 15개의 경영직을 맡아 왔습니다.

Tong 씨가 2022년 6월 1일 현재 직책으로 승진하기 전에는 모바일, 컴퓨팅 및 클라우드 부문의 수석 부사장이었습니다.

캐나다 공학 아카데미의 회원인 통 씨는 맥마스터 대학 공학부 학장의 자문 위원회에서 일하고 있습니다.

McMaster University에서 전기 및 전자 공학 학사 학위를 취득했으며, Wilfrid Laurier University에서 경영학 석사, Waterloo University에서 전기 및 전자 공학 석사 학위를 취득했습니다.

리스크: 부채

우리의 부채는 우리의 재무 상태와 운영 결과에 실질적으로 부정적인 영향을 미칠 수 있습니다.

2022년 12월 31일 현재 부채와 관련하여 32억 2,830만 달러의 미결제 원금이 있습니다. 우리는 발생해야 할 수도 있습니다

미래에 다른 미결제 부채를 상환하거나 재융자하거나, 인수하거나 다른 목적을 위해 추가 부채,

추가 부채가 발생하면 현재 직면한 관련 위험이 심화될 수 있습니다. 2022년 12월 31일 현재, 우리는 회전신용기구(Revolving Credit Facility)에 따라 향후 차입에 사용할 수 있는 약 15억 달러. 우리가 있는 정도 활용 능력에 영향을 미치는 것을 포함하여 잠재적 및 현재 투자자에게 중요한 결과를 초래할 수 있습니다.

운전 자본, 자본 지출, 인수 및 일반 기업 목적을 위한 향후 추가 자금 조달.

상당한 부채, 재무 상태 및 결과를 계속 유지하거나 확장하는 정도까지 운영에 중대한 악영향을 미칠 수 있습니다.

우리는 최초 공모 이후 보통주에 대해 어떠한 현금 배당도 선언하지 않았습니다.

보통주와 관련된 우리의 미래 배당 정책은 우리의 수익, 자본 요건, 재정 상태, 부채에 따라 달라질 것입니다

제한 사항 및 기타 요소는 이사회가 단독 재량으로 관련이 있다고 간주합니다.

당사의 미지급 채무는 주식 환매 프로그램(아래 정의) 또는 당사가 채택한 새로운 주식 환매 프로그램에 따라 지불이 허용되는 배당금 및 환매가 허용되는 주식의 양을 제한할 수 있습니다.

당사는 주식 환매 프로그램에 따라 배당금을 지급하고 주식을 무제한으로 환매할 수 있습니다.

이 프로그램이 시행된 후 연결 순 레버리지 비율(수정된 신용 계약에 따라 계산됨)이 2.50 ~ 1.00을 초과하지 않는 한 말입니다.

또한 채무불이행이 발생하지 않고 계속되고 있거나 그로 인한 결과가 있는 한,

수정된 신용 계약을 통해 일반 주주에게 현금 배당금을 지급하거나 주식 환매 프로그램에 따라 주식을 환매하거나 이를 조합하여 연간 최대 1억 달러의 금액을 지불할 수 있습니다.

수정된 신용 계약에 대한 추가 논의는 본 양식 10-K의 다른 부분에 포함된 감사된 연결 재무제표에 대한 주석 9: ''장기 부채''를 참조하십시오.

주식 환매 프로그램

주식 환매 프로그램에 따른 재매입액은 2022년 12월 31일까지 1년 동안 2억 5,980만 달러에 달했습니다.

2021년 12월 31일까지 1년 동안 주식 환매 프로그램에 따른 보통주 환매는 없었고 2020년 12월 31일까지 1년 동안 주식 환매 프로그램에 따른 보통주 환매는 6530만 달러였습니다.

주식 환매 프로그램은 비공개 협상 거래나 공개 시장 거래에서 때때로 우리의 보통주를 환매할 수 있도록 허용했습니다,

거래소법 제10b5-1조 및 제10b-18조에 따른 거래계획 또는 그러한 방법 또는 기타 방법의 조합에 의한 거래를 포함하는 행위.

특별한 양의 보통주를 구매할 필요가 없고 이사회의 재량에 따라 결정되었던 주식 환매 프로그램은 2022년 12월 31일에 만료되었으며 약 10억 3600만 달러가 사용되지 않은 상태로 남아 있습니다.

2023년 2월, 이사회는 새로운 주식 환매 프로그램("2023년 주식 환매 프로그램")을 승인했습니다,

거래소법의 규칙 10b5-1 및 규칙 10b-18에 따른 거래 계획에 따라 또는 그러한 방법 또는 기타 방법의 조합에 의해 사적으로 협상된 거래 또는 공개 시장 거래에서 우리의 보통주를 때때로 재매입할 수 있습니다.

우리가 보통주를 최소한으로 구매할 필요가 없는 2023년 주식 환매 프로그램은 2023년 2월 8일부터 다음 기간까지 총 한도가 30억 달러입니다

2025년 12월 31일(수수료, 수수료 및 기타 비용 제외). 모든 재구매는 회사의 재량에 따릅니다

그리고 시장 상황, 우리 주식의 가격, 그리고 다른 요인들의 영향을 받을 것입니다. 이사회는 언제든지 사전 통지 없이 주식 환매 프로그램을 수정, 중단 또는 종료할 수 있습니다.이 양식 10-K의 다른 부분에 포함된 감사 연결 재무제표의 주석 10: ''주식당 이익 및 자본''을 참조하여 RSU 가득 및 주식 환매 프로그램에 따른 해당 직원 원천징수세를 충족하기 위해 직원이 회사에 제출한 보통주에 대한 자세한 정보를 확인하십시오.

수익 (Revenue)

2022년과 2021년 매출은 각각 83억2620만 달러와 67억3980만 달러였다.

2021년부터 2022년까지 15억 8640만 달러(23.5%)의 증가는 PSG, ASG 및 ISG의 매출이 각각 22.4%, 18.4%, 41.7% 증가했기 때문입니다.

<사진6> 본인이 주목하는 이미지센서가 포함된, ISG 사업부문의 성장(%)이 두드러진 2022년도.

PSG의 수익

PSG의 수익은 2021년에 비해 2022년에 7억 6910만 달러 또는 약 22.4% 증가했습니다. 고급 전력 사업부와 집적 회로, 보호 및 신호 사업부의 수익은 각각 6억 7270만 달러와 9640만 달러 증가했습니다. 이러한 증가는 주로 SiC에 집중하려는 우리의 전략, 더 높은 마진을 제공하는 제품 믹스 및 강력한 시장 수요로 인한 평균 판매 가격 증가에 의해 주도되었습니다.

ASG 수익

ASG의 매출은 2021년에 비해 2022년에 4억 4,140만 달러 또는 약 18.4% 증가했습니다. 자동차 사업부, 산업 솔루션 사업부, 모바일, 컴퓨팅 및 클라우드 사업부의 매출은 각각 2억 2,420만 달러, 1억 7,380만 달러, 7,710만 달러 증가했습니다. 이러한 증가는 주로 높은 마진을 제공하는 제품 믹스에 집중하려는 우리의 전략과 강한 시장 수요에 따른 평균 판매 가격의 증가 때문입니다.

ISG 수익

ISG의 수익은 2021년에 비해 2022년에 3억 7,590만 달러 또는 약 41.7% 증가했습니다. 자동차 감지 사업부와 산업 및 소비자 솔루션 사업부의 수익은 각각 3억 5,730만 달러와 1,870만 달러 증가했습니다. 매출 증가는 마진이 높은 제품 믹스에 집중하는 전략과 강력한 시장 수요에 따른 평균 판매 가격 상승에 기인합니다.

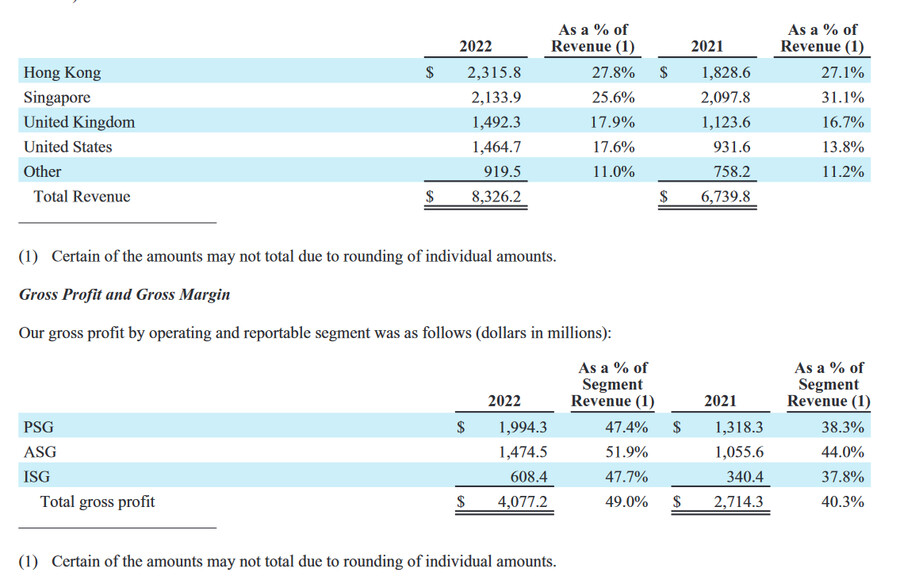

<사진7> 판매기반 지리적 위치별 수익(위/p.38), Gross Profit 과 Gross Margin(아래)

미국의 비중이 다소 늘었다 (2021년도 13.8%에서, 2022년도17.6%)

총 이익 및 총 마진의 상당한 증가는 특히 자동차 및 산업 최종 시장에서의 높은 수익과 우리 제품의 가격 대비 가치 불일치를 해결하기 위한 가격 인상을 포함하는 유리한 제품 혼합에 의해 주로 주도되었습니다.

총 마진은 2021년 40.3%에서 2022년 49.0%로 증가했습니다.

총 이익은 2021년 27억 1,430만 달러에서 40억 7,720만 달러로 13억 6,290만 달러 또는 약 50% 증가했습니다.

연결 재무제표에 대한 주석 - 계속

회사는 다양한 지리적 위치에서 운영됩니다. 비계열 고객에 대한 판매는 회사의 제조 위치와 거의 상관관계가 없습니다. 따라서 지리적 위치에 따라 영업이익을 제시하는 것은 의미가 없습니다. 회사는 자산을 영업부문에 개별적으로 배분하지 않으며, 경영진도 개별 자산정보를 사용하여 영업부문을 평가하지 않습니다. 회사의 연결 자산은 개별 보고 부문에 구체적으로 귀속되지 않습니다. 오히려 운영에 사용되는 자산은 일반적으로 회사의 운영 및 보고 부문에서 공유됩니다.

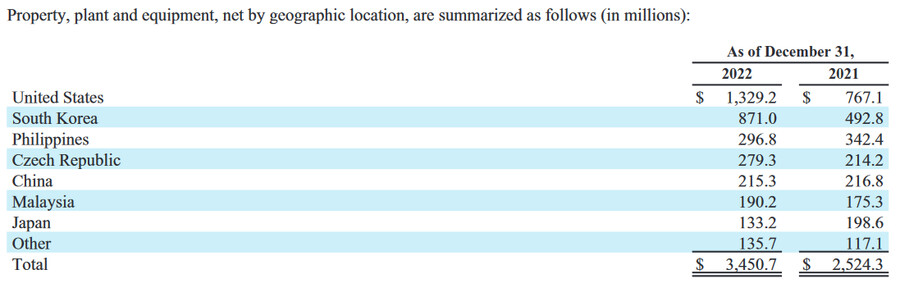

부동산, 공장 및 장비는 지리적 위치별로 다음과 같이 요약됩니다(백만 단위).

<사진8> 부동산, 공장 및 장비는 지리적 위치에 따라 다음과 같이 요약됩니다 (백만 단위).

운영비용

연구 및 개발

연구 개발 비용은 6억 200만 달러와 6억 5500만 달러로 2022년과 2021년 매출의 각각 약 7%와 10%로 전년 대비 약 5480만 달러(약 8%) 감소했다. 이러한 감소는 주로 QCS 종료와 관련된 급여 및 기타 관련 비용의 감소로 인한 것입니다.

판매 및 마케팅

판매 및 마케팅 비용은 2억 8790만 달러와 2억 9360만 달러로 2022년과 2021년 매출의 약 3%와 4%로 전년 대비 약 570만 달러 또는 약 2% 감소했습니다. 이러한 감소는 주로 고용 지연과 인원감소로 인한 인구 조사 감소로 인한 급여 관련 비용의 감소에 기인합니다.

일반 및 행정

일반 및 관리 비용은 3억 4,320만 달러 및 3억 4,800만 달러 또는 2022년 수익의 약 4% 및 5%였습니다.

2021년에는 각각 3,840만 달러 또는 전년 대비 약 13% 증가했습니다. 증가는 주로 더 높은 변동 보상과 주식 보상 때문이었습니다.

취득 상각 - 관련 무형 자산

인수 관련 무형 자산의 상각은 2022년과 2021년에 각각 8,120만 달러와 9,900만 달러로 전년 대비 1,780만 달러 또는 약 18.0% 감소했습니다. 감소는 특정 무형 기술 관련 자산이 2021년에 전액 상각되고 QCS 무형 자산의 전액 상각에 따른 상각 비용 감소 때문이었습니다.

구조 조정, 자산 손상 및 기타 비용

구조 조정, 자산 손실 및 기타 비용은 2022년과 2021년에 각각 1,790만 달러와 7,140만 달러였습니다.

2022년 요금은 퇴직금, 계약 해지 비용 및 소송 비용을 나타내며 주로 QCS 종료와 관련이 있습니다. 2021년 동안 발생한 금액은 주로 비자발적 퇴직 계획과 관련이 있습니다. 추가 정보는 이 양식 10-K의 다른 곳에 포함된 감사를 받은 연결 재무제표 메모 7: '구조 조정, 자산 손실 및 기타 비용, 순'을 참조하십시오.

영업권 및 무형 자산 손상

2022년과 2021년 영업권과 무형 자산 손상은 각각 3억 8,680만 달러와 290만 달러였습니다. 2022년에 우리는 전략적 시장에서 장기 제품 믹스에 대한 초점이 바뀌고 QCS가 종료된 결과 3억 3000만 달러의 영업권 손상 비용과 5680만 달러의 무형 자산 손상 비용을 기록했습니다. 추가 정보는 이 양식 10-K의 다른 곳에 포함된 연결 재무제표 주석의 메모 6: '영업권 및 무형 자산'을 참조하십시오.

가볍게 보는 벨류에이션

https://finance.yahoo.com/news/time-consider-buying-semiconductor-corporation-132941608.html

(2023년 5월 7일) ON Semiconductor Corporation(NASDAQ:ON) 매수를 고려할 때입니까?

ON Semiconductor는 '현금 흐름 할인 평가'를 기준으로 현재 20% 과대평가된 것으로 보입니다. 주식은 현재 내재가치 $67.55에 비해 시장에서 US$81.22로 가격이 책정되어 있습니다. 온세미컨덕터를 좋은 가격에 살 수 있는 기회가 사라진 셈이다! 하지만 향후에 저가 매수할 또 다른 기회가 있을까요? ON Semiconductor의 점유율이 상당히 변동적이라는 점을 감안할 때(즉, 시장의 나머지 부분에 비해 가격 변동이 확대됨) 이는 가격이 더 낮아질 수 있음을 의미하여 향후 매수할 또 다른 기회를 제공할 수 있습니다. 이는 주가 변동성을 나타내는 좋은 지표인 높은 베타를 기반으로 합니다.

ON Semiconductor의 성장을 기대할 수 있습니까?

성장주 투자자라면 중요한 측면입니다. 가치투자자들은 가격 대비 내재가치가 가장 중요하다고 주장하겠지만, 더 설득력 있는 투자 명제는 저렴한 가격에 높은 성장 잠재력을 갖고 있다는 것입니다. ON Semiconductor의 향후 몇 년간 수익은 38% 증가할 것으로 예상되며 이는 매우 낙관적인 미래를 의미합니다. 이는 보다 강력한 현금 흐름으로 이어져 더 높은 주가로 이어질 것입니다.

2023 Q1 어닝 콜

https://finance.yahoo.com/news/semiconductor-corporation-nasdaq-q1-2023-141607511.html

ON Semiconductor Corporation (NASDAQ:ON) 2023년 1분기 실적 발표 내용 2023년 5월 1일

ON Semiconductor Corporation은 실적 기대치를 상회합니다. 보고된 EPS는 $1.19이고 기대치는 $1.09입니다.

교환원: 좋은 하루 되세요. 기다려 주셔서 감사합니다. ON Semi 2023년 1분기 실적 컨퍼런스 콜에 오신 것을 환영합니다. 현재 모든 참가자는 듣기 전용 모드입니다. 연사 발표 후에는 질의응답 시간이 있을 예정입니다. 오늘 회의가 녹화되고 있음을 알려드립니다. 이제 저는 오늘 귀하의 연사인 Parag Agarwal에게 회의를 넘기고 싶습니다. 계속 진행하십시오.

Parag Agarwal: 감사합니다, 케빈. 좋은 아침입니다. ON Semi의 2023년 1분기 실적 컨퍼런스 콜에 참여해 주셔서 감사합니다. 저는 오늘 당사의 사장 겸 CEO인 Hassane El-Khoury와 함께했습니다. 그리고 우리의 CFO인 Thad Trent. 이 전화는 당사 웹사이트(www.onsemi.com)의 IR(Investor Relations) 섹션에서 웹캐스트되고 있습니다. 2023년 1분기 실적 발표와 함께 이 웹캐스트의 재생은 이 컨퍼런스 콜 후 약 1시간 후에 웹사이트에서 제공될 것이며 녹화된 웹캐스트는 이 컨퍼런스 콜 후 약 30일 동안 사용할 수 있습니다. 추가 정보는 당사 웹사이트의 투자자 관계 섹션에 게시되어 있습니다. 우리의 수익 발표와 이 프레젠테이션에는 특정 비 GAAP 재무 측정이 포함됩니다.

가장 직접적으로 비교할 수 있는 GAAP 측정치 및 GAAP 재무 측정치에 대한 이러한 비 GAAP 재무 측정치의 조정은 우리 웹사이트의 투자자 관계 섹션에 별도로 게시되는 수익 발표에 포함됩니다. 이 전화 회의 중에 우리는 회사의 향후 사건이나 재무 성과에 대한 예측 또는 기타 미래 예측 진술을 할 것입니다. 이러한 진술은 실제 결과나 사건이 예측과 실질적으로 다를 수 있는 위험과 불확실성에 따라 달라질 수 있음을 알려드립니다. 실제 결과가 미래 예측 진술과 다를 수 있는 요소를 포함하여 비즈니스에 영향을 미칠 수 있는 중요한 요소는 가장 최근에 증권 거래 위원회에 제출한 다른 양식 10-Q 양식과 첫 번째 수익 발표에 설명되어 있습니다. 2023년 4분기.

당사의 추정치 또는 기타 미래 예측 진술은 변경될 수 있으며 회사는 실제 결과, 변경된 가정 또는 법률에서 요구하는 경우를 제외하고 발생할 수 있는 기타 사건을 반영하기 위해 미래 예측 진술을 업데이트할 의무가 없습니다. 이제 그것을 Hassane에게 넘기겠습니다. 하세인?

Hassane El-Khoury: 감사합니다, Parag. 좋은 아침입니다. 오늘 저희와 함께 해주셔서 감사합니다. 변화를 계속하면서 19억 6천만 달러의 매출과 46.8%의 비 GAAP 총 마진으로 기대치를 초과한 또 다른 분기를 보고하게 되어 기쁩니다. 현재의 시장 환경은 우리의 목표를 방해하지 않았습니다. 전 세계에 팀을 두고 운영 우수성에 전념하고 있으며 이번 1분기에 달성한 결과가 자랑스럽습니다. 지난 2년 동안 우리는 반도체 산업의 불확실성을 더 잘 헤쳐나갈 수 있게 해주는 구조적 변화를 중심으로 변혁을 집중했습니다. 우리는 제품 포트폴리오를 간소화하고 가격 대비 가치 불일치를 줄이고 실리콘 카바이드를 두 배로 늘리고 회사의 전반적인 운영을 개선했습니다.

우리는 회사에 놀라운 재능을 가지고 있으며 이 차세대 기술의 램프를 가속화하기 위해 세계에서 가장 어려운 엔지니어링 문제 중 일부를 해결하기 위해 모두 직접 참여했습니다. 우리 팀의 끈질긴 노력 덕분에 황소에서 다이, 모듈에 이르기까지 공정의 모든 단계에서 생산물을 생산하기 위한 내부 계획보다 앞서 예상보다 더 큰 실리콘 카바이드 결과를 보고 있습니다. 1분기에만 이러한 결과를 통해 4분기 매출의 거의 두 배, 2022년 연간 매출의 절반 이상을 전환할 수 있었습니다. 우리는 2023년에 매출을 10억 달러로 성장시킬 예정이며 이는 2022년 매출의 약 5배에 달하는 것으로 대부분의 기판을 내부에서 조달하는 탄화규소 시장에서 선두 자리를 차지할 것입니다.

전기 자동차, ADAS 및 에너지 인프라에 대한 수요는 광범위한 거시 경제 침체 속에서도 건전한 상태를 유지했습니다. 우리의 자동차 매출은 전년 대비 38% 증가했지만 분기별로는 변동이 없었습니다. 우리는 여전히 여러 자동차 기술에 걸쳐 공급이 제한되어 있는 반면, 일부 다른 기술에서는 재고 소화를 주의 깊게 모니터링하고 있습니다. 2분기에는 자동차 매출이 전 분기 대비 성장할 것으로 예상됩니다. 1분기에 우리는 수요와 성장이 높은 에너지 인프라로 믹스를 전환했습니다. 우리의 산업 수익은 우리가 예상했던 감소 대신 순차적으로 1% 증가했습니다. 대체 에너지, 자원에 대한 필요성에 힘입어 글로벌 지정학적 문제로 인해 에너지 저장 시스템의 설치가 실리콘 c를 포함하는 콘텐츠와 함께 증가하고 있습니다.

예를 들어 Volkswagen은 주요 반도체 파트너와 필요한 공급망 지속 가능성을 제공하는 100개 이상의 현재 생산 장치에 대한 3년 계약을 체결했으며, LTSA를 통한 우리의 약속된 수익은 1분기에 다시 10억 달러 증가했습니다. 우리는 고객의 지능형 전력 및 감지 요구 사항을 위한 차세대 설계에 대해 고객과 긴밀히 협력하면서 현재 고객을 지원하고 있습니다. 지난 분기에 발표한 LTSA 외에도 최근 현대 자동차 그룹의 2022 올해의 공급업체 상을 수상했습니다. 이 상은 온세미가 공급망 탄력성과 제조 지속 가능성을 제공하는 생태계 핵심 기술의 신뢰할 수 있는 공급업체로 인정받았습니다. 고객은 또한 우리를 전체 설계 주기에 걸쳐 높은 가치를 제공하는 전략적 파트너로 인식하여 경쟁 우위를 점하게 합니다.

3월에 우리는 시스템 레벨 시뮬레이션을 통해 복잡한 전력 전자 애플리케이션을 시장에 더 빨리 출시하기 위해 새로운 Elite Power Simulation 도구를 출시하여 개발 초기 단계에서 비용이 많이 드는 하드웨어 제조 및 테스트에서 설계 엔지니어를 절약했습니다. 이 도구를 사용하면 제품 설계를 위한 로우 터치 모델을 사용하여 유통 네트워크를 통해 더 넓은 고객 범위를 확보할 수 있습니다. 글로벌 자동차 OEM은 엔드투엔드 실리콘 카바이드 솔루션의 우수한 성능을 위해 On Semi와 파트너 관계를 맺고 있습니다. 바로 지난 주에 우리는 전기 파워트레인 효율을 높이고 고성능 전기 자동차의 포트폴리오 확장 범위를 확장하기 위해 On Semi의 3세대 1,200볼트 EliteSiC MOSFET을 선택한 중국의 선도적인 모든 EV 제조업체인 ZEEKR과의 LTSA를 발표했습니다.

이 EliteSiC 전력 장치는 향상된 전력 및 열 효율성을 제공하여 트랙션 인버터의 크기와 무게를 줄여 향상된 성능을 제공하여 주행 범위를 확장하고 충전 속도를 높입니다. BMW 그룹은 또한 차세대 전기 자동차의 범위 확장을 지원하기 위해 On Semi의 EliteSiC를 선택했습니다. 그들은 효율성과 시스템 수준의 성능을 높이기 위해 실리콘 카바이드 기술로 미래의 전기 구동계를 장착하기 위해 우리와 함께 LTSA를 확보했습니다. 우리는 또한 실리콘 전력에 대한 투자를 계속하고 있으며 자동차 OEM이 Zonal Architecture로 이동함에 따라 12볼트에서 48볼트 이상의 모든 전압 범위 요구 사항을 충족하는 지능형 전력 솔루션을 제공합니다. 이러한 전략적 파트너십을 통해 우리는 고객의 지속 가능성 노력을 지원하는 동시에 자체적으로도 노력하고 있습니다.

우리는 과학 기반 목표 이니셔티브에 전념하고 2040년까지 순배출 제로를 달성하기 위한 SPTI 기준 및 탈탄소화 여정에 따라 단기 과학 기반 배출 감소 목표를 설정하겠다고 약속했습니다. 지능형 감지에 대한 1분기 수익은 전년 대비 26% 증가했습니다. 년 이상. 우리는 ASP가 1~2메가픽셀 이미지 센서의 최대 2.5배인 8메가픽셀 장치로의 전환을 지원하기 위해 새로운 Hyperlux 이미지 센서 제품군을 도입했습니다. 자동차의 이미지 센서에 대한 우리의 견인력은 산업 자동화 및 스마트 소매 애플리케이션으로 확산되었습니다. 당사의 최신 8메가픽셀 이미지 센서는 보안 및 감시, 바디 카메라, 초인종 카메라 및 로봇 공학과 같은 가혹한 조명 조건의 산업용 애플리케이션에 필요한 최적화된 근적외선 응답으로 놀라운 4K 비디오 품질을 달성했습니다.

차별화된 제품 및 패키지의 용량 확장과 결합된 저가 상품 애플리케이션의 전환은 수요와 공급의 격차를 줄이고 집중 시장에서 마진 확장과 수익 성장을 주도하고 있습니다. 자동차 및 산업 분야는 이제 지능형 감지 사업의 95% 이상을 차지합니다. 이미지 센싱을 넘어 당사 포트폴리오의 다른 센싱 솔루션으로 인텔리전트 센싱 침투가 확대되고 있습니다. 우리는 10억 번째 유도 위치 센서 IC를 가장 큰 자동차 공급업체 중 하나인 Hela에 출하했습니다. Hela는 우리의 기술과 가속 페달 펜싱, 조향 및 토크 센서, 압력 부스트 및 터보용 액추에이터와 같은 드라이브 바이 와이어 시스템을 사용합니다. 우리는 또한 주요 유럽 OEM의 최신 EV 모델 중 하나에 20개 이상의 센서로 자동차 초음파 센서 시장을 선도하고 있습니다. 1분기 인텔리전트 파워 및 인텔리전트 센싱 수익은 총 수익의 69%를 차지했으며 이는 전년 동기의 64%에 비해 증가한 수치입니다.

우리는 다음 장을 준비하고 우리의 여정을 준비하면서 우리가 알고 있는 것을 적용하고 있습니다. 우리가 할 수 있는 것을 통제하고 우리의 약속을 실행하는 운영상의 우수성. 우리는 고객에게 제공할 수 있는 우수한 기술로 집중 시장을 선도할 수 있는 위치에 있으며 비즈니스 및 시장 환경에서 요구하는 대로 변화에 적응하고 전환할 수 있는 민첩성을 갖추고 있습니다. 그리고 더 중요한 것은 실행할 팀이 있다는 것입니다. 이제 통화를 Thad에게 넘겨 재정 및 지침에 대한 추가 세부 정보를 제공하겠습니다. 태드?

태드 트렌트: 고마워요, 하세인. Hassane이 강조한 것처럼 우리는 1분기에 기대치를 초과 달성했으며 이는 운영 우수성에 전념하는 전 세계 직원들의 증거입니다. 우리의 집중, 투자 및 실행 능력은 비즈니스의 모든 영역에서 이점을 제공했으며 시장 불확실성을 탐색하면서 재무 목표를 유지할 수 있게 해주었습니다. 우리는 비즈니스 그룹 및 기업 기능의 운영 효율성을 지속적으로 식별하고 추출하는 동시에 총 마진 확대 기회를 식별합니다. 먼저 1분기 실적부터 살펴보겠습니다. 총 수익은 실리콘 카바이드 및 에너지 인프라의 강점에 힘입어 가이던스의 중간점보다 19억 6000만 달러였습니다.

1분기에는 실리콘 카바이드 제조 생산량이 내부 계획보다 앞서 있었고 4분기 매출이 거의 두 배로 증가하여 과거에 대한 확신을 10억 달러로 높였습니다. 우리의 자동차 사업은 현재 총 수익의 50%를 차지하고 있으며 1분기에는 9억 8,600만 달러로 산업 수익의 회복으로 상쇄되어 전분기 대비 변동이 없었습니다. 산업 매출은 분기 대비 1% 증가하여 당초 예상을 뛰어넘었습니다. 우리는 2022년까지 증가하는 총 마진에서 50%의 성장이 예상되는 에너지 인프라 사업의 또 다른 눈부신 해를 기대합니다. Power Solutions Group 또는 PSG의 수익은 전년 대비 3% 증가한 10억 달러였으며 실리콘 카바이드 램프가 수익과 마진 모두에서 기대치를 초과함에 따라 순차적으로 총 마진이 확대되었습니다.

Advanced Solutions Group(ASG)의 매출은 전년 대비 14% 감소한 5억 9,300만 달러였으며, Intelligent Sensing Group(ISG)의 매출은 전년 대비 32% 증가한 3억 5,400만 달러를 기록했습니다. ISG의 인상적인 턴어라운드는 1분기가 기록적인 총 마진이 50%를 초과하는 총 마진 확장의 11번째 분기였기 때문에 계속됩니다. 기업으로서 우리의 통합 총 마진은 훌륭하게 유지되었습니다. 1분기 GAAP 및 비 GAAP 총 마진은 예상보다 높은 산업 수익과 실리콘 카바이드 생산의 개선된 제조 실적에 힘입어 가이던스의 중간점보다 46.8% 높았습니다. 우리는 또한 40% 중반 범위의 평균 총 마진으로 해당 분기에 4,700만 달러의 추가 수익을 창출하여 현재까지 총 수익을 3억 4,100만 달러의 비핵심 사업 종료로 가져왔습니다.

당사의 비 GAAP 총 마진은 실리콘 카바이드 및 EFK 역풍의 증가와 웨이퍼 시작 속도를 계속 늦춤에 따라 공장 가동률이 71% 낮아지면서 예상대로 분기 대비 160bp 감소했습니다. 1분기는 East Fishkill에 있는 300mm 팹을 인수한 이후 1분기 운영이었습니다. 현재 운영 비용은 우리가 예상했던 것보다 훨씬 높습니다. 따라서 희석 효과는 이전에 예상했던 것보다 큽니다. 그러나 현재 전망을 바탕으로 팹의 비용 구조를 재조정하고 2024년 초까지 효율성을 회복할 수 있다고 확신합니다. 1분기에 입증된 바와 같이 2023년에도 총 마진 궤도를 유지할 것으로 예상합니다. 재무 전략은 변경되지 않습니다. 우리의 자본 배분 전략도 마찬가지입니다.

1분기에 우리는 1억 400만 달러의 주식 환매로 주주들에게 무료 현금 흐름의 100% 이상을 반환했습니다. 이것은 2025년까지 최대 30억 달러를 재매입할 수 있는 새로운 승인의 첫 번째 환매였습니다. 또한 우리는 15억 달러를 발행했습니다.

8억 8,090만 달러의 미수금은 3,860만 달러 증가했고 41일 DSO는 4일 증가했습니다. 재고는 전분기 대비 1억 9,810만 달러 증가했고 재고 일수는 23일 늘어난 159일로 늘어났습니다. 여기에는 팹 전환 및 임박한 실리콘 카바이드 램프를 지원하기 위한 약 43일 간의 브리지 재고가 포함됩니다. 우리는 계속해서 유통 재고를 선제적으로 관리하여 채널의 재고를 순차적으로 7,900만 달러 줄였으며, 4분기의 7.3주에 비해 7주 재고로 역사적으로 낮은 수준으로 감소했습니다. 총 부채는 35억 달러이고 순 레버리지는 0.25달러입니다. 1분기에 우리는 미국 공장에 대한 투자에 대한 25% 투자 세액 공제와 관련하여 유형자산 대차대조표에서 4,100만 달러를 발생시켰습니다.

이것은 결국 더 낮은 감가상각으로 손익계산서를 통해 흐르고 미래에 관련 현금 혜택을 받게 될 것입니다. 이제 2분기 비GAAP 지침의 핵심 요소를 알려드리겠습니다. GAAP 및 비 GAAP 지침을 자세히 설명하는 표는 1분기 결과와 관련된 보도 자료에서 제공됩니다. 우리 사업은 LTSA에 따라 전분기 대비 10억 달러 증가한 176억 달러의 총 약정 수익으로 계속 강화되고 있습니다. 우리는 취소 불가 반품 불가 주문과 더불어 향후 12개월 동안 약정된 LTSA 수익 약 58억 달러를 인식할 것으로 예상합니다. 거시적 불확실성을 감안하여 신중한 가이던스를 취하고 있습니다. 우리는 2분기 매출이 19억 7500만 달러에서 20억 7500만 달러 범위에 있을 것으로 예상합니다.

우리는 비전략적 최종 시장에서 추가 출구를 계획함에 따라 자동차 및 산업 분야가 전분기 대비 증가할 것으로 예상합니다. 공장 가동률 저하, EFK 역풍, 실리콘 카바이드 증설의 희석 효과로 인해 비 GAAP 총 마진은 45.5%~47.5% 사이가 될 것으로 예상되며 이는 계획보다 앞서 있습니다. 여기에는 450만 달러의 주식 기반 보상도 포함됩니다. 이전에 언급했듯이 2023년은 총 마진의 과도기가 될 것이며 이러한 일시적인 역풍을 관리하면서 궤도를 유지할 것으로 기대합니다. 우리는 2,880만 달러의 주식 기반 보상을 포함하여 2억 9,700만 달러에서 3억 1,200만 달러의 비 GAAP 운영 비용을 예상합니다. 우리는 비 GAAP OIE가 300만 달러에서 500만 달러가 될 것으로 예상합니다.

우리는 비 GAAP 세율이 15.5%에서 16.5% 범위에 있을 것으로 예상하고 2분기 비 GAAP 희석 주식 수는 약 4억 4천만 주가 될 것으로 예상합니다. 그 결과 주당 비GAAP 수익은 $1.14에서 $1.28 사이가 됩니다. 우리는 4억 2천만 달러에서 4억 6천만 달러의 자본 지출을 예상하며, 주로 실리콘 카바이드 및 EFK에 대한 브라운필드 투자로, 이는 처음부터 팹을 건설하는 그린필드 대안보다 자본을 더 효율적으로 사용합니다. 우리는 이러한 변화를 통해 얻은 재무적 결과에 대해 매우 자랑스럽게 생각하며 계속해서 주주들에게 가치를 제공할 것입니다. 우리는 문화적 변화에 똑같이 만족합니다. On Semi는 오늘날 매우 다른 회사입니다. 우리는 현상 유지에 도전하고 약속에 대한 책임을 집니다.

많은 분들이 아시다시피 우리는 5월 16일 뉴욕에서 애널리스트의 날을 개최할 예정이며 주주를 위한 가치를 가속화하기 위한 향후 계획을 공유할 수 있기를 기대합니다. 그곳에서 뵙기를 바랍니다. 이를 통해 Kevin에게 다시 전화를 걸어 질문을 받을 수 있도록 하고 싶습니다.

교환원: 감사합니다. 첫 번째 질문은 Deutsche Bank의 Ross Seymore에게서 나왔습니다. 회선이 열려 있습니다.

로스 시모어: 안녕하세요. 질문하게 해주셔서 감사합니다. Hassane, 나는 당신 사업의 자동차 측면에 대해 묻고 싶습니다. 투자자들은 주기적으로 조정되지 않은 소수의 시장이라는 점을 감안할 때 그 시장에 대해 조금 더 우려하고 있습니다. 그리고 여러분은 약간 상승할 것이라고 생각했던 것과 비교하여 순차적으로 평평했습니다. 그것은 실리콘 카바이드 측면에도 불구하고 상승세입니다. 그래서 거기에서 보고 있는 것, 재고, 수요에 대해 조금 이야기하고 그 대답을 할 때 실리콘 카바이드 측면을 비즈니스의 다른 부분과 분리할 수 있습니까?

Hassane El-Khoury: 물론이죠. 분명히 실리콘 카바이드의 경우 우리에게는 사업이 확대되고 있습니다. 여러분은 1분기에 엄청난 진전을 보셨을 것입니다. 우리가 기술을 향상시키는 뛰어난 작업을 수행하는 팀을 기반으로 할 것이라고 생각했던 것보다 약간 앞서서 1년 내내 계속해서 증가할 것입니다. 우리가 이야기한 10억 달러를 위해 궤도에 오르고 매일 그 숫자에 대해 점점 더 확신을 갖게 되면서 우리가 가속화함에 따라 하반기에 그것을 상승세로 생각할 수 있습니다. 나머지 자동차 분야는 분명히 제약이 있는 일부 기술을 보유하고 있으므로 수요가 건전합니다. 우리는 그 수요에 대한 공급 능력에 여전히 제약을 받고 있습니다. 우리의 실리콘 고전압, 실리콘 중간 전압으로 생각할 수 있습니다. 이는 EV 수요뿐만 아니라 그 수요의 더 넓은 측면이기도 합니다.

다른 기술은 재고 소화를 모니터링하고 있습니다. 준비된 발언에서 말했듯이 그것은 우리가보고 싶었던 1/4 분기였습니다. 우리는 그 기회를 사용하여 7.3주에서 7주로 늘어난 유통 재고를 소진했습니다. 이는 재고에서 소진된 1달러 중 7천만 달러가 넘는 꽤 큰 숫자입니다. -모두가 계속 이야기하는 반년. 그래서 수요 측면에서 저는 EV에 만족합니다. 그것은 우리에게 급속한 사업입니다. 나머지는 조심스럽게 모니터링하고 있습니다. 그러나 준비된 발언에서 언급했듯이 Q2는 Q1에서 우리에게 상승 분기입니다. 따라서 재고를 테스트하기 위해 1분기에 숨을 쉬면서 자동차에 대해 생각할 수 있으며 나머지 연도 동안 계속 증가할 것입니다.

1년 내내 우리는 작년보다 증가할 것이므로 분기별 변동을 제외하고 전체 수요에 대한 아이디어를 얻을 수 있습니다.

로스 시모어: 완벽합니다. 감사합니다. 그리고 내 후속 조치에서 사물의 총 마진 측면에서 Thad로 이동하는 것 같습니다. 움직이는 부품이 상당히 많은 것 같습니다. 특히 실리콘 카바이드 쪽의 East Fishkill이 그렇습니다. 하지만 모든 것이 귀하의 계획과 일치하는 것 같습니다. 그 움직이는 부분에 대해 조금 이야기 할 수 있습니까? East Fishkill은 더 비싸지 만 탄화 규소가 계획보다 앞서 있습니다. 올해 남은 기간 동안 여전히 동일한 궤적을 따라갈 수 있습니까? 그 풋과 테이크를 통해 우리를 안내하고 아마도 그 일부로 활용 측면도 알려주시겠습니까?

새드 트렌트: 네. 따라서 이번 분기에 가동률은 약 74%에서 71%로 떨어졌습니다. 우리는 지금 우리가 보고 있는 것이 올해 남은 기간 동안 플러스 또는 마이너스 범위에 머물 것으로 기대합니다. 분명히 후반기 회복이 있다면 우리는 빠르게 성장할 수 있습니다. 실리콘 카바이드가 예상보다 나은 성능을 보였고 EFK 비용이 우리가 예상했던 것보다 훨씬 더 높다고 말했습니다. 우리가 예상했던 것보다 훨씬 더 희석적이라고 생각할 수 있습니다. 좋은 소식은 우리가 그것을 흡수하고 있다는 것입니다. 제가 말했듯이, 우리는 회사 전체에서 총 마진을 개선할 수 있는 추가 기회를 찾고 있으며 이를 흡수할 수 있습니다. 우리는 2024년이 되면 EFK의 비용 구조가 우리가 기대하는 수준으로 돌아올 것이라고 믿습니다.

따라서 우리는 올해 마진 전망에 대해 확신을 갖고 있으며 아무 것도 변하지 않을 것이라고 생각합니다. 2023년 총 마진에 대한 스트리트 컨센서스를 보면 이러한 역풍에도 불구하고 우리는 그 기대치를 실행할 수 있다고 생각합니다.

로스 시모어: 감사합니다.

교환원: 다음 질문은 Bank of America Securities의 Vivek Arya입니다. 회선이 열려 있습니다.

Vivek Arya: 제 질문에 응해주셔서 감사합니다. Hassane, 실리콘 카바이드의 재료 측면을 인소싱할 계획에 대해 묻고 싶었습니다. 진행 상황을 알려주시겠습니까? 준비된 발언 중에 다수의 인소스를 목표로 삼고 있다고 말씀하신 것 같은데요? 1년짜리라는 의미인가요? 기존 Q4분기 말인가요? 인소싱 관점에서 현재 위치에 대한 업데이트를 제공하시겠습니까? 그리고 올해를 종료하는 대부분의 인소싱인 경우 총 마진 측면에서 어떻게 도움이 됩니까?

Hassane El-Khoury: 예, 제 의견은 올해 마감을 의미합니다. 그것은 기본적으로 작년에 공급을 구축하고 대부분의 연도를 종료하기 위해 Hudson 시설의 성장을 구축하는 연중 내내 언급했던 우리의 계획을 반복하는 것입니다. 따라서 지난 분기에 Hudson에서 진행된 진전을 감안할 때 훨씬 더 많은 결과를 얻었습니다. 이는 Thad가 말한 것처럼 결과와 총 마진에서 많은 호의를 얻었습니다. 그래서 저는 우리가 현재 진행 중인 상황과 계획을 되풀이할 수 있다는 자신감에 매우 만족하고 있습니다. 판매자를 볼 수 있기 때문에 분명히 인소싱된 총 마진이 항상 더 좋습니다. 항상 마진 스태킹이 발생합니다.

따라서 우리가 혼합할 수 있고 과반수를 이탈할 수 있는 능력은 물론 연중 내내 마진을 유지하는 데 도움이 됩니다. 그러나 실리콘 카바이드에 대한 마진 확장의 가장 큰 부분은 실제로 우리가 구현한 고정 비용의 활용에서 나올 것입니다. 그리고 그것은 우리가 그 사업을 기업 마진 이상으로 달성하기 위해 궤도에 남아 있습니다. 그래서 우리는 그것에 매우 집중하고 있으며 지금까지 우리가 한 일에 정말 만족하고 있습니다.

비벡 아리아: 알겠습니다. 그리고 내 후속 조치 인 Hassane은 자동차에 특화되어 1 분기에 일부 재고를 소진 할 기회를 가졌다 고 언급했다고 생각합니다. 이전에 생각했던 것과 비교하여 2분기부터 4분기까지 전반적인 가격 책정 환경을 어떻게 보십니까? 변경 사항이 있습니까? 현재에는 많은 매크로가 있지만 특히 가격 측면에서 Q2에서 Q4까지 자동차 전망에 어떤 영향을 미칩니까? 어떤 식으로든 변화가 있습니까?

Hassane El-Khoury: 전혀 변경 사항이 없습니다. 실제로는 매우 예측 가능합니다. 이것이 바로 우리가 LTSA 기간 동안 고객과 가격 및 볼륨을 조정하게 하는 LTSA와 이야기해 온 이점입니다. 따라서 가격에 대한 대화가 없습니다. 초점은 항상 공급에 남아 있으며 이는 1년 동안뿐만 아니라 고객과 함께하는 LTSA의 범위를 통해 버티고 있습니다. 매우 매우 안정적이며 이에 대한 부담이 없습니다. 그건 그렇고, 그것은 단순한 자동차가 아닙니다. LTSA가 있는 모든 시장에서 가격이 유지되고 있으며, 아시다시피 우리는 가치를 제공하는 제품에 집중해 왔기 때문입니다. 가격 책정 대화가 아니라 제품이 고객에게 제공하는 것에 관한 것입니다.

Thad에서 가격 압박을 받게 될 것들은 우리가 그 사업을 종료하는 데 어떻게 집중했는지에 대해 이야기했습니다. 우리가 종료 한 비즈니스보다 높은 지점까지 총 마진에 대한 4 개의 핸들이 있었고 우리는 여전히 종료에 확고합니다. 그것은 마진 압력이 발생하고 가격 압력이 발생하는 곳이며 우리는 이러한 시장에서 플레이하지 않을 것이며 앞서 나가고 해당 비즈니스를 종료합니다.

비벡 아리아: 훌륭합니다. 고마워, 하세인.

교환원: 다음 질문은 Citi의 Chris Danely입니다. 회선이 열려 있습니다.

Chris Danely: 감사합니다. 나는 하룻밤 사이에 유대인에서 이탈리아 사람이 된 줄 몰랐습니다. 어쨌든, 부족과 리드 타임 상황에 대한 약간의 업데이트와 색상을 제공할 수 있습니까? Hassane의 경우 우리의 부족은 거의 자동차 사업에만 국한된 것입니까 아니면 다른 곳에 있습니까? 그리고 금년에 부족이 사라질 것이라고 생각하는 시점이 있습니까?

Hassane El-Khoury: 예, 보세요. 저는 항상 기술 부족(숏티지)을 언급합니다. 우리가 기술을 제공하는 모든 시장에 걸쳐 있기 때문입니다. 고전압 실리콘은 물론 우리에게 제한된 기술입니다. 우리는 용량을 늘렸지만 수요는 증가한 용량보다 훨씬 높습니다. 그리고 그 사업의 경우, 예를 들어 자동차에 들어가고 특히 대체 에너지 분야에서 산업에 들어갑니다. 그리고 Thad가 말했듯이 작년에 우리가 이야기했던 매우 뛰어난 '22 램프 이후 올해는 매우 훌륭하게 램프가 작동하고 있습니다. 그래서 그것은 제한된 기술입니다. 우리는 제한된 지능형 전력 기술을 보유하고 있습니다. 우리가 추가한 용량보다 앞서 자동차 수요와 산업 수요가 모두 증가하고 있는 혼합 신호 아날로그라고 생각하십시오.

그래서 그것들은 시장에 구애받지 않는 기술입니다. 용량 때문이 아니라 우리가 참여하고 있는 시장 때문에 수요가 계속해서 증가하고 있습니다. 년도. 우리의 전망에 따르면 해당 기술은 여전히 제약을 받는 반면, 이러한 특정 기술이 아닌 다른 영역에서는 리드 타임이 어느 정도 평평해지고 있으므로 일부 완화되는 것을 볼 수 있습니다. 그러나 후반부는 실제로 수요가 무엇을 하느냐에 따라 달라질 것입니다. 그리고 우리의 전망에 따라 우리는 계속 제약을 받을 것입니다.

새드 트렌트: 네. 그리고 리드타임에. 리드 타임은 41주에서 43주 사이의 비교적 안정적인 운영입니다. 분기별로는 1주에서 2주 정도 줄어드는 것 같지만 전반적으로 납기는 안정적이라고 할 수 있습니다.

크리스 데인리: 좋아요. 엄청난. 그리고 내 후속 조치를 위해 Thad를 위해 하나만 추측합니다. 따라서 CapEx가 Thad를 증가시키면서 향후 3년에서 5년 동안 감가상각과 총 마진에 어떤 영향을 미치고 이 모든 것이 효율성으로 상쇄될 수 있는지 또는 무엇이 될 것인지에 대해 이야기할 수 있습니까? 모든 CapEx의 총 마진 역풍이 조금 더 길을 따라 가고 있습니까?

새드 트렌트: 예, 좋습니다. 제가 언급한 대로 실리콘 카바이드와 EFK에 큰 투자를 하고 있다고 말하면서 시작하겠습니다. 이제 자본 확장에 대해 생각하고 용량 확장은 우리가 보유한 LTSA를 지원하는 것입니다. 맞습니까? 따라서 이것은 우리가 그것을 채울 수 있기를 바라며 역량을 구축하고 있는 상황이 아닙니다. 따라서 우리는 추가 감가 상각을 흡수할 수 있는 마진 예측을 통해 매우 편안합니다. 나는 일반적으로 당신에게 말할 것입니다, 나는 그것을 중요하다고 부르지 않을 것이지만, 당신이 보게 될 것은 그 감가 상각을 상쇄하기 위해 수익과 총 마진을 상쇄하는 것입니다.

크리스 데인리: 완벽합니다. 고마워요.

교환원: 다음 질문은 Goldman Sachs의 Toshiya Hari입니다. 회선이 열려 있습니다.

Toshiya Hari: 안녕하세요, 좋은 아침입니다. 질문을 주셔서 감사합니다. 총 마진에 대한 후속 질문도 있었습니다, Thad. 실리콘 카바이드 램프와 EFK 램프 정점 모두에서 역풍의 타이밍에 대해 어떻게 생각해야 하는지 궁금하십니까? 그런 종류의 23년 하반기 역학인가요, 아니면 24년 초반에 역풍이 상대적으로 높게 유지될 것으로 예상해야 할까요? 또한 팹 조명 전략의 이점은 1억 6,000만 달러로 규모를 조정하고 이러한 이점이 시작될 것으로 예상되면 시간이 지남에 따라 비용을 절감한다고 생각합니다.

새드 트렌트: 네. 따라서 1억 6천만 달러의 영향부터 시작하겠습니다. 우리는 그 팹을 종료하면서 그것을 얻을 것으로 기대합니다. 우리는 이것이 24년과 25년에 본격적으로 시작된다고 생각합니다. 팹을 종료하는 데 최소 3년이 걸립니다. 그래서 저는 그 대부분이 24년과 25년에 시작된다고 생각합니다. 실리콘 카바이드와 EFK의 역풍 속에서 EFK는 이미 1분기에 우리를 강타했습니다. 일년 내내 꽤 일관성이 있다고 생각할 수 있습니다. 우리는 2024년 초까지 이를 다시 정상화할 수 있을 것으로 생각하며 우리가 놀란 것은 역풍이 아닙니다. 실리콘 카바이드에서는 일정보다 앞서서 정말 훌륭합니다. 우리가 예상했던 것보다 훨씬 좋은 성능을 발휘하고 있습니다. 거기에는 역풍이 있습니다. 우리는 그것이 그 Q3 기간에 최고조에 달할 것이라고 생각합니다.

그리고 나서 24년에 도달할 즈음에는 그 마진이 회사 평균 수준이므로 그것도 뒤쳐져 있다고 생각합니다. EFK는 우리가 글로벌 파운드리를 위한 파운드리 사업을 계속하기 때문에 24년과 25년에 이전에 이야기했듯이 약간의 걸림돌이 될 것이지만 올해 비용 구조를 다시 맞출 수 있을 것이라고 생각합니다.

Toshiya Hari: 도움이 됩니다. 감사합니다. 그리고 조금 더 장기적으로 Hassane을 위한 후속 조치로. 이전 분석가의 날에 회사 전체의 매출 성장을 7%에서 9% 범위로 이끌었다고 생각합니다. 나는 그것이 2025년 모델이라고 생각합니다. LTSA 파이프라인을 감안할 때 꽤 좋은 가시성을 가지고 있다고 생각합니다. 몇 년 동안 전체 회사에 대해 생각할 때 7%에서 9% 범위가 여전히 올바른 범위입니까? 아니면 실리콘 카바이드와 확보한 다른 기회를 통해 잠재적으로 이를 능가할 수 있다고 생각하십니까? 감사합니다.

Hassane El-Khoury: 글쎄요, 승리하려면 참석해야 합니다. 5월 16일 애널리스트 데이에서 뵙겠습니다.

Toshiya Hari: 알겠습니다. 시도했습니다. 감사합니다.

교환원: 다음 질문은 Piper와 함께 Harsh Kumar에게서 나옵니다. 회선이 열려 있습니다.

가혹한 쿠마르: 네. 얘들 아. 우선 지금까지 매우 성공적인 전환을 축하합니다. Hassane, Thad 및 팀 그리고 단기적으로 고르지 못한 환경의 결과도 있습니다. 그래서 제가 가진 첫 번째 질문은 자동차 사업의 다른 부문에서 중국에서 실적이 좋지 않았거나 적어도 중국, EV 둔화를 비난하는 동료가 있다는 것입니다. 중국에서의 당신의 위치를 고려할 때 EV 시장에서 보고 있는 것에 대해 언급할 수 있는지 궁금했습니다. 그러면 후속 조치가 있습니다.

Hassane El-Khoury: 예, 보세요. 우리 모두는 중국의 EV 시장을 보고 있습니다. 그러나 우리에게 차이점은 우리에게 중국은 성장하는 시장이라는 것입니다. 그리고 그것은 일년 내내 우리 램프에 실제로 기여할 것입니다. 따라서 수요가 최고라고 부르더라도 수요는 중국에서 약간 고르지 않습니다. 우리에게는 점진적으로 유리하며 계속해서 증가할 것이므로 볼 수 없습니다. 우리에게는 경사로라는 점을 감안할 때 우리는 그것과 연결이 끊어졌습니다. 아직 성숙한 시장이 아니므로 우리는 매우 좋은 위치에 있습니다.

Harsh Kumar: 감사합니다, Hassane. 그리고 아마도 Thad를 위한 것일 것입니다. 즉, 실리콘 카바이드 역풍과 Fishkill 스케일 역풍의 타이밍에 대해 이야기했습니다. 역풍의 관점에서 보고 있는 것을 정량화할 수 있습니까? 번호를 알려주시겠습니까? 그리고 그 질문의 두 번째 부분은 Hassane이 귀하의 의견에서 언급했거나 Thad가 3/4 분기까지 그렇게했다고 생각합니다. 귀하의 실리콘 카바이드 사업은 기업 마진이 될 것입니다. 그래서 우리는 40대, 40대 후반 또는 궁극적으로 50대를 실리콘 카바이드 사업에 대한 안정적인 총 마진으로 생각하고 있습니까?

새드 트렌트: 네. 너무 가혹해서 우리가 말한 것은 규모에 관한 것입니다. 우리는 카바이드가 될 수 있도록 한 번에 완전히 램프를 켰습니다. 그 마진은 회사 평균 이상이 될 것입니다. 내가 말했듯이, 우리는 3분기에 절정에 달할 것이라고 생각하는 역풍이 있습니다. 우리는 24년에 도달할 때쯤 역풍이 우리 뒤에 있다고 생각합니다. 역풍의 크기 측면에서 우리는 역사적으로 실리콘 카바이드가 역풍의 100 베이시스 포인트에서 200 베이시스 포인트라고 말했습니다. 우리는 우리가 기대했던 것보다 더 좋은 성과를 내고 있습니다. 따라서 그 범위의 상한선이 아니라 그 사이 어딘가에 있다고 생각할 수 있습니다. 그러나 우리는 우리의 성과를 바탕으로 여기에서 우리의 전망에 대해 매우 확신합니다. 우리는 그곳에서 계속 실행할 수 있고 우리는 매우 기분이 좋습니다. 제가 말했듯이 EFK에서는 1분기에 완전한 영향을 미쳤습니다.

우리가 그것을 흡수하고 다른 영역의 총 마진 확장으로 상쇄하는 것을 볼 수 있습니다. 역사적으로 우리는 그것이 40 베이시스 포인트에서 70 베이시스 포인트라고 말했습니다. 저는 훨씬 더 높다고 말했습니다. 우리의 기대치보다 2배 이상 크다고 생각할 수 있습니다. 다시 말하지만, 우리는 일년 내내 그것을 흡수할 수 있다고 생각합니다. 우리의 마진 궤적은 변하지 않으며 우리는 올해의 총 마진에 대한 스트리트 컨센서스에 매우 만족합니다. 그래서 저는 그것이 여러분에게 - 이것을 통해 관리할 수 있는 우리의 자신감을 준다고 생각합니다.

Harsh Kumar: 고마워요, 친구들.

Hassane El-Khoury: 예.

교환원: 다음 질문은 Needham과 함께 Raji Gill이 합니다. 회선이 열려 있습니다.

Raji Gill: 네, 감사합니다. 또한 어려운 환경에서 훌륭한 결과를 얻은 것을 축하합니다. 자동차 시장에 대한 간단한 질문입니다. 최종 시장에서 겸손한 재고 소화인 Hassane을 언급한 다음 유통 재고를 줄이는 것이기도 합니다. 자동차에 대한 전반적인 수요 상황에 대해 조금 말씀해 주시겠습니까? 전기 자동차와 실리콘 카바이드에서 볼 수 있는 중요한 램프를 분리하는 것이 어렵다는 것을 알고 있습니다. 하지만 수요 시장에 부드러움이 있는지, 고급에서 중급으로 변화가 있다면 자동차 시장의 어떤 색상이든 감사할 것입니다.

Hassane El-Khoury: 네, 보세요. 우리는 수요에 대한 큰 단절을 보지 못합니다. 내가 말했듯이, 우리가이 기회를 사용하여 우리가 외부에 가지고있는 재고를 재배치하고 2 분기에 다시 성장하여 자동차 수익을 증가시키는 것은 일시적인 일이었습니다. 전년 대비. 그래서 그것은 실제로 전망을 바꾸지 않습니다. 그러나 우리가 살펴보는 것은 생각해보면 우리가 자동차 분야에서 성장할 안정적인 환경입니다. 우리를 멈추게 하거나 우리의 전망을 바꾸게 하는 어떤 영역도 정말로 보이지 않는다면. 그래서 우리는 그것을 확신합니다.

라지 길: 좋습니다. 매우 좋은. 그리고 LTSA에 대한 후속 조치에서 Thad는 분기 대비 10억 달러 증가한 약 176억 달러에 대해 이야기했습니다. 이 모든 것이 주로 실리콘 카바이드 증분 설계 또는 기타 드라이버와 관련이 있었습니까? 그리고 바로 그 라인을 따라 에너지 인프라에서 일종의 상당한 성장을 보았고, 전년 대비 50% 증가했다고 이야기하고 있습니다. 해당 시장의 순풍이 무엇인지 설명해 주시겠습니까? 감사합니다.

새드 트렌트: 네. 따라서 LTSA는 이번 분기에 10억 달러를 추가로 176억 달러로 계속 쌓아 올릴 것입니다. 실리콘 카바이드가 있고 비실리콘 카바이드가 있습니다. 그러나 공급 보장을 원하는 고객과 우리가 어떻게 관계를 맺고 있는지 생각할 때 그들은 전체 포트폴리오를 살펴보고 이를 몇 년 동안 우리와 함께 묶고 있습니다. 그리고 다시 말하지만, 이러한 LPSA는 평균적으로 4~5년입니다. 따라서 Hassane이 말했듯이 가격은 안정적이며 비즈니스에 대한 더 나은 예측 가능성을 제공하며 이러한 방식으로 고객과 계속 소통하게 되어 기쁩니다. 고객이 추가 부품 번호를 추가하거나 기간을 연장하여 LTSA를 확장하는 것을 본 다음 외부에서 내부를 들여다보는 신규 고객을 확보했습니다. LTSA를 가져와야 한다고 말하는 것입니다. 그래서 우리는 그 추세가 계속될 것이라고 생각합니다.

Hassane El-Khoury: 그리고 대체 에너지에 대한 순풍은 시장 주도적일 것입니다. 우리는 21년부터 2022년까지 눈부신 한 해를 보냈고, 2022년부터 23년까지 보게 될 것이 복합적으로 작용하고 있습니다. 모든 것이 시장 주도적이며, 여기서 주요 구성 요소는 주로 실리콘 전력과 실리콘 카바이드. 하지만 다시 말하지만, Thad가 언급했듯이, 우리는 전체 폭탄, BOM(bill of material)을 관통하고 있습니다. 그리고 우리 시장의 대부분이 LTSA 아래 있다는 것을 기억한다면, 우리는 세계 상위 10개 에너지 공급업체 중 8개 업체와 LTSA를 보유하고 있으며 그들은 수요에 따라 증가하고 있으며 우리는 콘텐츠에 따라 그들과 함께 증가하고 있습니다.

라지 길: 대단히 감사합니다.

교환원: 다음 질문은 TD Cowen의 Matt Ramsay입니다. 회선이 열려 있습니다.

맷 램지: 대단히 감사합니다. 좋은 아침이에요. Hassane, 저는 원했습니다. 일반적으로 기판의 실리콘 카바이드 공간으로 들어가는 초점이 너무 많습니다. 하지만 여러분은 GTAT인 기판을 늘리면서 비즈니스를 지원하기 위해 CapEx를 늘리고 Brownsfield 팹 주변의 다른 것들을 몇 번 언급했습니다. 공급망의 비 기판 부분이 탄화 규소에 대해 어떻게 진행되고 있는지에 대해 약간의 색상을 제공 할 수 있습니까? 그리고 Greenfield 시설을 운영하는 일부 다른 업체에 비해 비용 기준으로 귀하에게 제공할 수 있는 직책은 무엇입니까? 감사해요.

Hassane El-Khoury: 예. 제가 언급했듯이 우리는 용량을 늘리고 있습니다. 우리는 2022년에 '23 경사로와 실제로 '24 경사로를 준비하기 시작했습니다. 이 경우 말씀하신 것처럼 많은 초점이 기판에 있었습니다. 그러나 웨이퍼링 및 내부 EPI의 용량이 증가함에 따라 외부에서 턴키 방식을 사용하는 것보다 비용면에서 매우 큰 이점을 얻을 수 있습니다. 그 다음에는 팹 용량이 증가하여 훨씬 더 나은 비용 구조를 제공합니다. 우리가 확장하고 있는 팹은 우리가 실제로 대부분의 IGBT를 수행하는 기존 전력 팹이기 때문입니다. 대규모 전력 팹을 보유하면 비용 면에서 1점, 확장할 수 있는 속도 면에서 2점을 얻을 수 있습니다.

따라서 이미 전력을 공급하고 있는 기존 팹에서 용량을 늘리는 것이 Brownfield와 전력 팹 및 실리콘 카바이드보다 훨씬 저렴하고 위험이 적습니다. 그것은 항상 우리에게 경사로에 대한 자신감을 주었고 경사로의 경사에 대한 확신을 주었습니다. 이것은 실제로 다른 모든 사람들을 능가하며 우리는 그것을 달성하기 위한 궤도에 있습니다. 이 모든 것이 우리에게 하나의 비용을 제공합니다. 두 가지는 위험 완화이고 세 가지는 우리의 전망에 대한 확신입니다.

맷 램지: 감사합니다, 하세인. 후속 조치로 묻고 싶었습니다. 오늘 아침 대본에서 두 분 모두 작은 주머니에 대해 언급하신 것 같습니다. 단어가 조심스럽게 재고를 모니터링하고 있었던 것 같습니다. 아마도 당신은 분명히 회사의 성장과 결과가 스스로를 대변할 수 있고 당신은 그러한 것들을 극복하고 있습니다. 하지만 재고 주머니가 어디에 있는지에 대해 약간의 색상을 제공할 수 있다면? 그들은 정리하고 있습니까? 악화되고 있습니까? 어떤 색상이든 도움이 될 것입니다. 고마워요.

Hassane El-Khoury: 네, 보세요. 다시 주머니라고 하면 기술에 대한 이전의 설명으로 돌아가겠습니다. 우리는 모든 시장에서 기술에 제약을 받고 있으며 주로 영역이 있습니다. 대부분 소비자에 대해 생각하고 우리가 있었던 곳을 계산할 수 있습니다. 하나는 특히 disit 재고를 신중하게 모니터링하고 있기 때문에 이번 분기에도 채널에서 달러를 소모하는 데 매우 공격적인 모습을 보였습니다. 따라서 몇 주가 채널에서 0.3주 감소했지만 달러는 거의 8천만 달러 감소했습니다. 그리고 그것은 우리가 관리해 온 꽤 가파른 감소입니다. 보세요, 공급이 전반적으로 제한되었을 때에도 전체적으로 관리해 왔습니다. 따라서 우리에게 인벤토리는 내부적으로 뿐만 아니라 외부적으로도 큰 초점입니다.

그리고 하반기가 가져올 것에 대해 점점 더 높은 확신을 얻을 때까지 조심스럽게 낙관하고 POS-ing에 대한 높은 확신을 보지 않는 한 회사에서 출하하는 것을 정말로 억제할 것입니다. . 유통 선반이든 고객 선반이든 상관없이 재고를 그냥 두지 않을 것입니다. 그리고 그것이 실제로 밝혀지기 시작할 때마다 아주 좋은 회복을 위해 우리를 설정합니다.

맷 램지: 감사합니다, 하세인.

교환원: 다음 질문은 Susquehanna와 함께 Christopher Rolland가 합니다. 회선이 열려 있습니다.

크리스토퍼 롤랜드: 안녕하세요, 여러분. 질문 주셔서 감사합니다. 이미지 센서에 대해 이야기하겠습니다. 여러 자동차 기술에 걸친 공급 제약에 대해 이야기하셨습니다. 나는 그것의 업데이트를 확인하고 싶었습니다. 그리고 거기에 있는 드라이버 중 일부 또는 8메가픽셀로의 이동이 궁금해하는 것 같습니다. 귀하의 경쟁적 위치는 무엇입니까? 수익의 몇 퍼센트가 8%인지 전체 1% 또는 2%인지 궁금합니다. 정말 고마워.

Hassane El-Khoury: 예, 보십시오. 전반적으로 우리의 경쟁 우위와 이미지 센서는 기술에 있습니다. 우리는 특정 기술에 대해 이야기했습니다. 다양한 조명 조건에 도움이 되는 근적외선에 대해 몇 가지 언급했습니다. 물론 자동차에 적용되고 제가 준비한 발언에서 제공했거나 산업을 시작했지만 예를 들었습니다. 태양이 매우 밝거나 밤에 매우 어두운지 여부에 관계없이 동적 범위가 높은 자동차에 적용됩니다. 그것들은 고객이 중요하게 생각하고 우리가 이러한 솔루션을 제공하는 우리 기술에 내재된 모든 경쟁 우위입니다. 8메가픽셀은 자동차와 산업 분야 모두에서 출시한 새로운 세대입니다. 당신은 - 우리가 그것을 확대함에 따라 미래 지향적인 혼합 전환이 될 것이라고 기대할 수 있습니다.

그래서 오늘은 매우 작습니다. 그러나 내가 ASP에 대해 언급한 내용은 미래 지향적인 개선된 마진으로 해석됩니다. Thad와 저는 항상 우리의 신제품이 우리 모델보다 48%에서 50% 앞서 있다고 말했습니다. 수익의 더 높은 비율. 그래서 그것은 우리의 마진 궤적에 대한 확신과 우리가 항상 말했던 사실을 다시 한 번 알려주는 미래 지향적 진술에 가깝습니다. 모델은 목적지가 아니라 실제로 이정표입니다.

크리스토퍼 롤랜드: 훌륭합니다. 그리고 아마 거기까지 따라간 다음 빠른 것입니다. 그래서 당신은 여러 자동차 기술 기술에 걸친 공급 제약에 대해 언급했습니다. 나는 당신이 몇 가지를 언급했다고 생각하지만 더 포괄적인 목록을 원했습니다. 그리고 마지막으로 M&A는 유기적으로 판에 많이 있지만 여전히 무기물을 고려하고 있으며 그 시장을 어떻게 보십니까?

Hassane El-Khoury: 예, 보세요. 전반적으로 이미지 센서에 대해 언급하겠습니다. 이미지 센서는 우리에게 파운드리 사업입니다. 우리는 파운드리에서 약간의 완화를 보고 있으므로 우리에게 할당된 용량을 조금 더 얻습니다. 준비된 발언에서 우리는 지난 몇 년 동안 우리가 겪었던 수요와 공급의 격차를 해소하기 위해 이 기회를 사용했으며 따라잡는 데 진전을 이루고 있다고 언급했습니다. 우리는 아직 따라잡지 못했지만 진전을 이루고 있으므로 분명히 제약이 있습니다. 고전력 실리콘에서는 실제로 IGBT 또는 실리콘 카바이드라고 생각하십시오. 우리는 항상 실리콘 카바이드가 매진되었다고 말했으며, 따라서 우리가 수치를 달성하는 데 기여한 개선 사항입니다. 내가 언급했듯이 IGBT는 자동차 시장뿐만 아니라 산업 시장에서도 강점 때문에 제약을 받고 있습니다.

우리의 많은 에너지 저장 시스템은 실리콘과 실리콘 카바이드이지만 오늘날에도 여전히 많은 것이 실리콘에 남아 있습니다. 그래서 제약이 추가되어 특별히 시장이 아닌 전반적으로 볼 수 있지만 우리가 참여하고 있는 메가트렌드 성장에 의해 주도되고 있습니다. M&A에 관한 한, 보세요, 맞습니다. 실행. 우리는 많은 일을 하고 있으며 주주들에게 많은 가치를 창출하는 훌륭한 일입니다. 따라서 실행이 핵심이며 실행이 우리의 초점입니다. 그러나 우리는 결코 M&A를 외면하지 않고 항상 찾고 있습니다. 왜냐하면 그것은 우리가 참여할 기회이기 때문입니다. 하지만 오늘 우리가 여기 앉아서 우리의 유기적인 계획을 달성하기 위해 우리가 놓치고 있는 것이 있다고 말할 수 없습니다. 가치 창출의.

그래서 우리는 기회주의적일 것이고 항상 M&A 환경을 주도하고 참여할 것입니다. 하지만 M&A에 대한 우리의 접근 방식에서 매우 규율이 있기 때문에 우리가 있어야 할 것이 가장 좋은 곳이라고 말할 수는 없습니다.

Christopher Rolland: 훌륭한 업데이트입니다. 고마워, 하세인.

교환원: 다음 질문은 Wells Fargo의 Gary Mobley가 합니다. 회선이 열려 있습니다.

게리 모블리: 여러분. 제 질문을 받아주시고 여기로 몰래 들어오게 해주셔서 감사합니다. 나는 Harsh가 중국 EV 시장에 대해 질문한 것을 알고 있지만 중국 고유의 수요에 대해 더 광범위하게 묻고 싶었습니다. 현재 설정된 수요 프로필을 어디에서 볼 수 있으며 중국이 현재 판매의 비율로 수요를 했다는 느낌을 줄 수 있으며 과거에는 선택 가능성에 대해 생각하는 측면에서 어디에 있었습니까?

Hassane El-Khoury: 예, 보세요. 특히 비전략적 시장에서 중국만 해당됩니다. 분명히 그것은 하락했고 두 시장 모두 하락했지만 그것은 우리에게 전략적 시장이 아니므로 우리는 퇴장했고 많은 퇴장은 우리를 위해 중국 시장에 의해 주도되었습니다. 그것이 기여하고 우리 계획의 일부이므로 우리에게는 놀라운 일이 아닙니다. 실제로 우리가 예상했던 것이었고 그것이 우리가 마진을 보호하는 한 이러한 출구에 집중해 온 이유이며 그것이 우리의 전략적 계획이었습니다. 그리고 우리는 그것이 전개되는 것을 보기 시작하고 있는데, 이것은 우리에게 놀라운 일이 아닙니다. EV의 경우 EV에 약간의 일시 중지가 있거나 중국의 EV 시장에서 약간의 리디렉션이 있지만 그 시장은 실제로 순 증분입니다.

우리는 중국에서 EV의 램핑 파티이므로 현재 전망이 우리의 수익 성장에 유리한 순이익이더라도 올해 남은 기간 동안 유지될 것입니다. 그래서 우리는 - 저는 올해 우리가 앞으로 나아갈 때 우리의 전망에 변화가 없고 실행에 변화가 없다고 말하고 싶습니다.

게리 모블리: 알겠습니다. 후속 조치로 귀사의 10억 달러 수익을 지원하기 위한 실리콘 카바이드 재료의 공급에 대해 묻고 싶습니다. 귀사가 올해 마감되는 기판의 대부분을 내부적으로 소싱하게 될 것이라는 사실에 감사하지만, 올해 상인 공급량으로 약 2억 달러에 가까운 곳에서 구매할 것으로 예상됩니다. 좀 더 전통적인 공급업체에서 볼 수 있는 몇 가지 제약 사항과 공급업체 목록을 확장하는 방법에 대한 업데이트를 제공할 수 있다면?

Hassane El-Khoury: 예. 이봐 요, 나는 상인 공급에 대해 걱정하지 않습니다. 분명히 내부 비율은 연중 점진적으로 증가할 것입니다. 우리는 내부적으로 다수가 될 것입니다. 그러나 위험을 제거하는 한, 우리는 끌어낼 수 있는 여러 소스를 보유하는 데 아주 잘 해왔습니다. 내부 소스가 아닌 모든 소스가 검증되었습니다. 그리고 우리는 필요한 것을 얻고 있습니다. 따라서 우리가 내부 기판에서 계속해서 크게 실행하는 동안 매우 훌륭하고 이미 플레이북 위험 완화 전략에 있다고 생각하십시오.

새드 트렌트: 네. 그리고 나는 그것이 타이트한 시장이지만 분명히 잘 알려져 있다고 생각합니다. 우리는 이미 말했듯이 이 경사로를 위해 실리콘 카바이드로 인벤토리를 구축해 왔습니다. 그래서 우리는 그것을 준비하고 있습니다. 그리고 분명히 내부적으로 공급되는 기질에 더 많은 유연성이 생기면서 우리에게 도움이 됩니다.

게리 모블리: 다시 한 번 감사드립니다.

교환원: 다음 질문은 Truist Securities의 William Stein입니다. 회선이 열려 있습니다.

윌리엄 스타인: 좋습니다. 감사합니다. Hassane, 당신이 주최한 탄화규소 행사에서 아마 1년 전쯤이었던 것 같아요. 탄화규소의 수급 추세가 수년 동안 부족 상황에 있을 가능성이 있다고 말씀하셨습니다. 그리고 우리는 많은 사람들이 Tesla의 차세대 차량인 Robotaxi에서 실리콘 카바이드 사용량을 의미 있게 줄일 것이라고 발표한 것에 놀랐습니다. 단 한 명의 고객인 것으로 알고 있습니다. 나는 그들이 여전히 전 세계 자동차 생산에서 차지하는 비중이 작다는 것을 알고 있지만 중요한 고객입니다. 중요한 데이터 포인트입니다. 이것이 내년뿐만 아니라 5년 이상을 생각할 때 실리콘 카바이드에 대한 장기적인 수요와 공급에 대한 당신의 견해에 어떤 영향을 미치는지 궁금합니다.

Hassane El-Khoury: 예. 실제로 발표가 내 전망을 바꾸지는 않습니다. 그것은 실제로 — 여러분이 그것에 대해 생각한다면 이것은 새로운 플랫폼이고 볼륨에 관한 한 훨씬 더 광범위한 플랫폼이기 때문에 그것을 확인한다고 말하고 싶습니다. 따라서 탄화 규소에 대한 수요가 시장에 있는 한 점진적으로 이익이 됩니다. 다른 하나는 생각하기 시작할 때인데 고객에 대해 구체적으로 이야기하고 싶지 않습니다. 그러나 점점 더 실리콘과 실리콘 카바이드, 즉 IGBT와 SiC에 대해 생각할 수 있습니다. 이것은 제가 정말 몇 년 동안 이야기해 온 사업입니다. 그리고 그것이 항상 고객의 선택이고 두 가지를 모두 공급할 수 있는 능력이 우리에게 점진적으로 도움이 된다는 점에 대해 제가 이야기하는 것을 들었습니다.

따라서 탄화규소를 보기 시작하면 플랫폼에서 탄화규소의 침투율이 낮아도 대량 시장 차량에서는 여전히 탄화규소 순 증가분입니다. 그리고 그것은 실제로 우리가 앞으로 몇 년 동안 제약을 받을 것이라는 제가 말한 개념을 뒷받침합니다.

William Stein: 매우 유용합니다. 내가 할 수 있다면 다른 하나? 아마도 Thad, 당신은 분기 동안 당신이 한 출구의 제품 수익과 마진에 대해 이야기했습니다. 얼마나 남았는지 기억해 주실 수 있나요? 종료가 지속되는 기간은 어느 정도입니까? 그리고 앞으로 40대 중반의 총 마진 수준을 계속 기대해야합니까? 감사합니다.

새드 트렌트: 네. 그래서 우리는 올해 총 4억 달러의 출구가 있다고 생각합니다. 이번 1분기에 우리는 당초 예상보다 4천 7백만 달러가 낮습니다. 우리는 이번 분기에 그것보다 더 높을 것이라고 생각했습니다. 하지만 우리는 사실 올해 내내 이것을 끝낼 것이라고 생각합니다. 다음 분기인 2분기에는 약 8천 5백만 달러의 출구가 있을 것이고 나머지는 하반기에 나올 것으로 예상됩니다. 따라서 후반부에 이 출구들이 추가로 경사로가 있는 것을 볼 수 있습니다. 그리고 총 마진은 -- 네, 현재 우리가 잃을 것의 40% 중반 범위에 있습니다. 이것은 가격에 민감한 것입니다. 우리가 그것을 잃게 되는 이유는 가격 곡선을 따라가지 않기 때문입니다. 그렇죠?

이것은 시간이 지남에 따라 이러한 총 마진이 우리가 참여하고 싶어하지 않는 낮은 범위로 돌아간다는 것입니다. 그래서 네, 한 해 동안 약 4억 달러의 수익이 발생합니다. 그리고 여러분은 그것을 40% 중반의 총 마진 범위라고 생각할 수 있습니다.

윌리엄 스타인: 감사합니다.

교환원: 신사숙녀 여러분, 이것으로 오늘 회의 Q&A 부분을 마치겠습니다. 마무리 발언을 위해 사장 겸 CEO인 Hassane El-Khoury에게 다시 전화를 걸고 싶습니다.

Hassane El-Khoury: 통화에 참여해 주셔서 다시 한 번 감사드립니다. Thad가 언급했듯이 Analyst Day에서 많은 분들을 뵙기를 기대합니다. 우리의 미래는 밝으며 On Semi의 다음 단계를 여러분 모두와 공유하기를 기대합니다. 감사합니다.

교환원: 신사숙녀 여러분, 이것으로 오늘 발표를 마칩니다. 이제 연결을 끊을 수 있습니다. 그리고 멋진 하루 되세요.